Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin qərarı ilə uçot dərəcəsi 8%-dən 7.75%-ə, faiz dəhlizinin aşağı həddi 6.5%-dən 6.25%-ə, faiz dəhlizinin yuxarı həddi isə 9%-dən 8.75%-ə endirib.

Bu barədə Mərkəzi Bankdan Banker.az-a bildirilir.

Bu qərar faktiki və proqnozlaşdırılan inflyasiyanın hədəf dəhlizində (4±2%) olması, inflyasiya gözləntilərinin stabilləşməsi, eləcə də valyuta bazarında vəziyyət nəzərə alınmaqla verilmişdir.

İdarə Heyətinin pul siyasətinə həsr edilmiş ötən iclasından bəri illik inflyasiya tempi azalmışdır. 2023-cü ildə 12 aylıq inflyasiya 2.1% təşkil etməklə hədəf (4±2%) diapazonunun aşağı hissəsində formalaşıb. İnflyasiyada istehlak səbətinin bütün qrup komponentləri üzrə azalma müşahidə edilib. İllik ərzaq inflyasiyası 0.8%, qeyri-ərzaq inflyasiyası 2.7%, xidmətlər inflyasiyası isə 3.7% təşkil etmişdir. Faktiki inflyasiyanın dinamikası inflyasiya gözləntilərinə də təsir edib.

Aparılan son sorğulara görə inflyasiyanın artacağını gözləyən ev təsərrüfatlarının payı 2023-cü ilin III rübündəki 81%-dən IV rübdə 69%-ə enib.

İllik inflyasiya xarici və daxili amillərin təsirləri ilə azalmışdır. Qlobal iqtisadi aktivliyin zəifləməsi, eləcə də qlobal əmtəə, enerji və ərzaq qiymətlərində azalmanın davam etməsi ölkəyə inflyasiya idxalını məhdudlaşdırmışdır. Dünya Bankının məlumatına əsasən əmtəə qiymətləri indeksi dekabrda illik əsasda 18.9%, o cümlədən enerji qiymətləri üzrə 24% enmişdir. BMT-nin Ərzaq və Kənd Təsərrüfatı Təşkilatının (FAO) məlumatına görə isə ərzaq qiymətləri indeksi dekabrda illik əsasda 10.1% azalmışdır.

Valyuta bazarında tarazlıq inflyasiya idxalının məhdudlaşmasında xüsusi rol oynamışdır. 2023-cü ildə Mərkəzi Bankda keçirilmiş valyuta hərracının 92%-də təklif tələbi üstələmişdir. Bu dövrdə manatın nominal effektiv məzənnəsi 19.3 faiz bahalaşmışdır ki, bu da idxal inflyasiyasına azaldıcı təsir göstərən əsas amildir.

Ötən iclasdan bəri monetar şəraitə təsir göstərən başlıca hadisə gözlənildiyi kimi fiskal sektor üçün irihəcmli valyuta alışlarının həyata keçirilməsi olmuşdur. Ümumilikdə, 2023-cü ildə Mərkəzi Bankın valyuta bazarında alışyönlü müdaxiləsinin həcmi 2.1 mlrd. ABŞ dolları olmuşdur.

Valyuta alışları bank sistemində likvidliyin artmasına şərait yaratmışdır. Manatla pul bazası ümumilikdə 2023-cü ildə 19.6% artmışdır ki, bunun da 14.6 faiz bəndi dekabr ayında baş vermişdir. Pul siyasəti alətləri pul siyasətindən kənar olan avtonom amillərin monetar şəraitə təsirlərinin neytrallaşdırılmasına və faiz ötürücülüyünün gücləndirilməsinə xidmət etmişdir. Daimi imkan və açıq bazar əməliyyatlarının aparılması pul bazarında milli valyutada banklar arasında həm təminatsız, həm də təminatlı bağlanan əqdlərin orta çəkili faiz dərəcələrinin Mərkəzi Bankın faiz dəhlizi ilə eyni istiqamətdə hərəkətini təmin etmişdir. Belə ki, yanvarın ötən dövründə 1 günlük təminatsız əməliyyatlar üzrə orta faiz (1D AZIR) 6.74% (dekabrda 7.4%) və 1 həftəlik banklararası REPO faizi (1W AINAIB) 6.84% (dekabrda 7.8%) olmaqla faiz dəhlizinin daxilində formalaşmışdır.

Qeyd olunan müsbət meyillərlə yanaşı inflyasiyaya təsir edə biləcək risklər də mövcuddur. Geosiyasi gərginliklərin davam etməsi dünya bazarında müxtəlif əmtəələr üzrə qiymətlərin yenidən artmasına səbəb ola bilər. Belə ki, son vaxtlar Qırmızı dəniz ətrafında yaranmış vəziyyət qlobal təchizat zəncirinə ciddi təsir göstərir. Beynəlxalq təşkilatlar 2024-cü ilə enerji qiymətləri proqnozlarını yüksək saxlayırlar. İqlim dəyişiklikləri də ərzaq qiymətlərinə təsir göstərməkdə davam edir. Lakin qlobal iqtisadi aktivliyin zəifliyi və əksər iqtisadiyyatlarda monetar şəraitin sərt olaraq qalması qlobal inflyasiya proseslərinə azaldıcı təsir göstərə bilər.

İnflyasiyanı artıra biləcək başlıca daxili risklər məcmu tələbin izafi artımı və daxili xərc amillərinin aktivləşməsi ola bilər. Mövcud meyillərin davam etməsi halında son 2 ildə olduğu kimi 2024-cü ildə də Mərkəzi Bankın valyuta bazarına müdaxiləsi alışyönlü ola bilər. Mərkəzi Bank büdcə xərclərinin dinamikasını və kredit aktivliyini daxili tələb faktorları kimi daim diqqətlə izləyir.

Ümumilikdə, inflyasiyanın artırıcı və azaldıcı riskləri bir-birini tarazlaşdırır. 2024-cü ilə inflyasiya proqnozu dəyişməz saxlanılmışdır. Ötən ilin oktyabrında olduğu kimi cari ilin yanvar proqnozlarına görə də 2024-cü ildə illik inflyasiyanın hədəf daxilində qalacağı gözlənilir.

Faiz dəhlizinin parametrləri ilə bağlı növbəti qərarlar xarici və daxili inflyasiya amillərinin dəyişməsindən asılı olaraq veriləcəkdir. Qərarlar qəbul edilərkən ölkədə pul siyasətinin ötürücülüyünün xüsusiyyətləri, maliyyə bazarlarında, o cümlədən valyuta bazarında gedən proseslər də nəzərə alınacaqdır. Qeyd olunan risklərin reallaşmaması halında pul siyasətinin ilin qalan dövründə də mərhələlərlə yumşaldılması imkanlarına baxılacaqdır.

Bu qərar 1 fevral 2024-cü ildən qüvvəyə minir. Faiz dəhlizinin parametrləri ilə bağlı növbəti qərar barədə məlumat ictimaiyyətə 2024-cü il mart ayının 28-də açıqlanacaq.

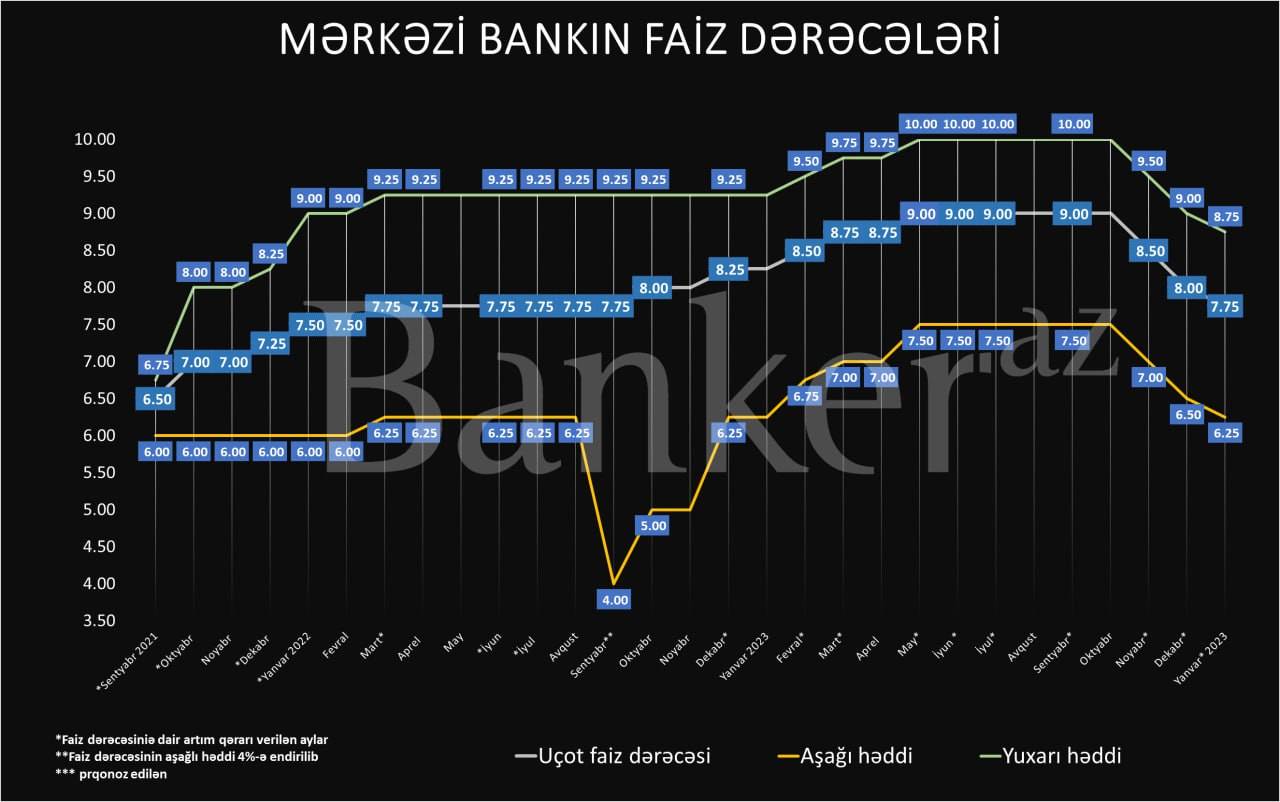

Azərbaycan Mərkəzi Bankının son iki ildəki faiz siyasəti: