İpoteka krediti nə üçün lazımdır?

İpoteka krediti, dəyəri şəxsi vəsaitlərindən daha çox olan mənzil (ev) almağı planlaşdıran insanlar üçün lazımdır. İpoteka krediti mənzil (ev) almaq üçün kifayət qədər vəsait olmadıqda belə, insanlara öz şəxsi mənzillərində yaşamaq imkanı yaradır.

Misal:

Ailə 50 min manat məbləğində mənzil almaq istəyir. Lakin şəxsi vəsaiti 15 min manatdır. Bu halda ailə 35 min manat məbləğində ipoteka krediti götürə və yeni mənzilə köçə bilər. Əgər ailə ipoteka krediti götürsə, onda o Banka 25 il müddətində hər ay 318,05 manat ödəyəcəkdir (kreditin şərtləri: müddət 25 il, illik 10%).

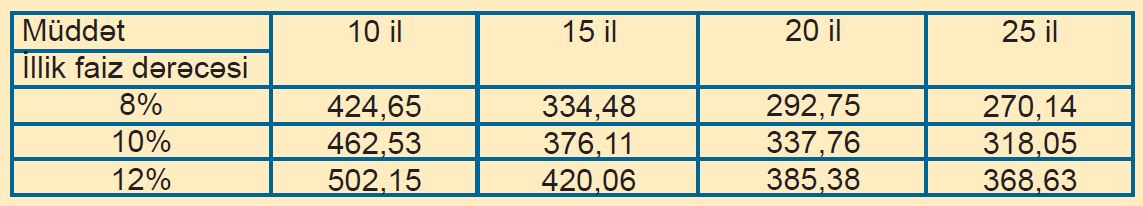

Kredit üzrə illik faiz dərəcəsi, kreditin müddəti və aylıq ödənişin məbləği arasında hansı əlaqə vardır?

İllik faiz dərəcəsi artdıqca və kreditin müddəti azaldıqca aylıq ödənişin məbləği artır.

Misal:

Aşağıdakı cədvəldə 35 min AZN məbləğində kredit üzrə illik faiz dərəcəsi və kreditin müddətinin dəyişməsinin aylıq ödənişə təsiri göstərilmişdir.

İlkin ödəniş nədir?

İlkin ödəniş (İK)- aldığınız mənzilin (evin) dəyərinin Sizin öz vəsaitiniz hesabına ödədiyiniz hissəsidir. Banklar adətən alınan mənzilin (evin) tam dəyəri məbləğində kredit vermirlər. Onlar mənzilin satış qiymətinin bir hissəsinin Sizin şəxsi vəsaitiniz hesabına ödənilməsində maraqlıdırlar. İKnin həcminə tələb fərqlənir və bu hər bir Bank tərəfindən fərdi qaydada müəyyən edilir. Təcrübədə, banklar tərəfindən tələb olunan İK-nin həcmi 10%-dən 30%-dək dəyişir.

Misal:

Siz 60 min manat məbləğində mənzil almaq istəyirsiniz. Bankın şərtlərinə əsasən ilkin ödəniş 20% təşkil edir. Bank tərəfindən veriləcək kreditin maksimum məbləği 48 min manat ola bilər (60 000 * 80%). Qalan 12 min manat, Sizin tərəfinizdən şəxsi vəsaitləriniz hesabına ödəniləcəkdir.

İpoteka krediti üzrə ödənişlər nədir?

müxtəlif komissiyon haqlarının (məsələn: ssuda hesabına xidmətlə bağlı komissiya) ödənilməsi də nəzərdə tutulur):

sonra (25 il sonra) Siz yenə 363,48 manat ödəməli olacaqsınız, ancaq bu halda Sizin aylıq ödənişinizin 360,83 manatı əsas borcun, cəmi 2,65 manatı isə faiz borcunun bağlanmasına yönələcəkdir. Kreditin alınmasından 301 ay sonra Siz artıq

kredit üzrə ödəniş etməyəcəksiniz, çünki bu müddət ərzində Sizin Bank qarşısında borcunuz tam bağlanmış olacaqdır.

manat ödəyəcəksiniz ki, bunun da 133,33 manatı əsas borcun bir hissəsinin (ƏBH), 531,56 manatı isə faiz borcunun (F) bağlanmasına yönəldiləcəkdir. İkinci ay Siz 663,11 manat ödəyəcəksiniz, ancaq bu dəfə əsas borcun bir hissəsinin (ƏBH) bağlanmasına 133,33 manat (bu məbləğ kreditin son ödəniş müddətinədək dəyişməyəcəkdir), faiz borcunun (F) bağlanmasına isə 529,78 manat yönəldiləcəkdir.Kredit müddətinin son ödəniş ayında Siz 135,11 manat ödəyəcəksiniz, ancaq bu zaman 133,33 manatı əsas borcun bir hissəsinin (ƏBH), cəmi 1,78 manat isə faiz borcunun (F) ödənilməsinə yönəldiləcəkdir. Kreditin alınmasından 301 ay sonra Siz artıq kredit üzrə ödəniş etməyəcəksiniz, çünki bu müddət ərzində Sizin Bank qarşısında borcunuz tam bağlanmış olacaqdır.

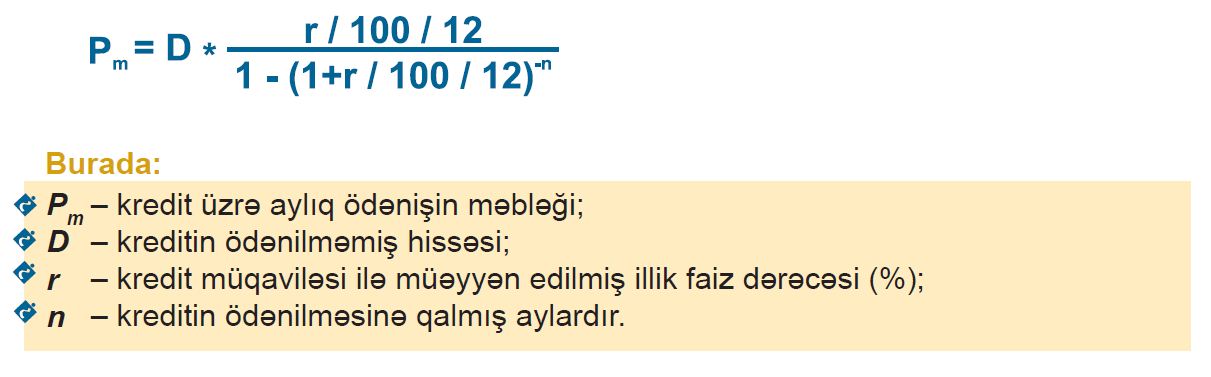

Annuitet ödəniş necə hesablanır?

Annuitet ödənişlər- aylar üzrə elə hesablanır ki, kreditin ödəniş müddətinin sonunda borc tamamilə ödənilmiş olsun. Annuitet ödəniş aşağıdakı düstur ilə hesablanır.

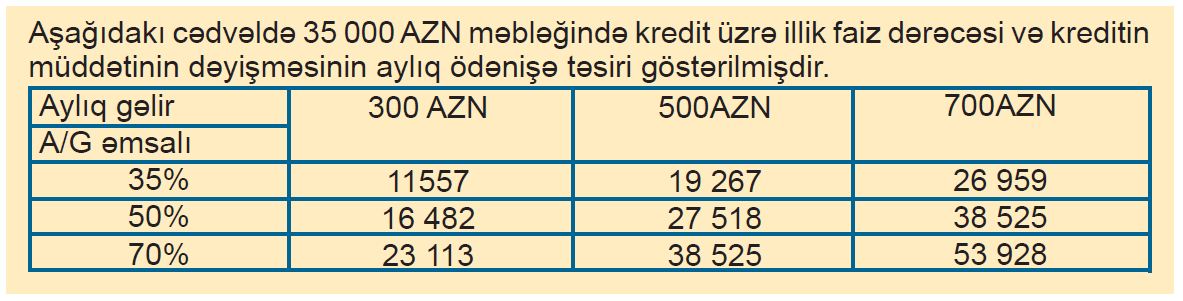

Mənim ala biləcəyim kreditin maksimal məbləği nə qədərdir?

Kreditin maksimal məbləğinin müəyyənləşdirilməsində əsas göstərici Sizin gəlirinizdir. Bank ilk növbədə Sizin krediti ödəmək qabiliyyətinizin olmasına əmin olmalıdır. Buna görə də o, kreditin maksimal məbləğini elə müəyyən edir ki, kredit üzrə aylıq ödənişin (bu hər ay bərabərdir) məbləği Sizin aylıq gəlirinizin müəyyən olunmuş hissəsini keçməsin. Bu hissənin müəyyən olunması Bankın siyasətindən asılıdır. Bəzi Banklar aylıq ödənişin aylıq gəlirə nisbətinin 30%, bəziləri isə 50% həddində olmasını

tələb edirlər.

Qeyd olunanlarla yanaşı, illik faiz dərəcəsi və kreditin müddəti də kreditin maksimal məbləğinə təsir edir.

Misal:

Mənim gəlirimin məbləği Bank tərəfindən necə müəyyən olunur?

Banklar adətən gəlirlərin təsdiqinə dair iş yerindən arayış və ya vergi ödənişlərini təsdiq edən sənədləri yoxlayırlar. Əgər Sizin real gəlirləriniz rəsmi aldığınız əmək haqqından çoxdursa, onda Banklar digər üsullarla Sizin real gəlirinizi hesablaya və sizin real gəlirlərinizə müvafiq olaraq ala biləcəyiniz kreditin məbləğini müəyyənləşdirə bilərlər. Bu halda adətən rəsmi təsdiqlənə bilməyən gəlirlər əsasında verilən kreditlər üzrə faiz dərəcələri rəsmi gəlirlər əsasında verilən kreditlər üzrə faiz dərəcələrindən yuxarı olur.

Əgər həyat yoldaşlarından(ər/arvad) biri razı deyilsə, ipoteka krediti almaq olarmı?

Qanunvericiliklə ipoteka krediti almaq üçün həyat yoldaşının (ər/arvad) razılığı tələb olunmur. Lakin bəzi Banklar gələcəkdə qarşıya çıxa biləcək problemləri nəzərə alaraq borcalanın həyat yoldaşının razılığını tələb edirlər.

Mən xarici valyutada kredit ala bilərəmmi?

Əgər Bank bu xidmətləri göstərirsə ala bilərsiniz.

İpoteka krediti almaq üçün borcalan hansı mərhələləri keçməlidir?

İpoteka kreditinin alınması zamanı borcalan aşağıdakı mərhələri keçir:

– Şəxsi imkanların qiymətləndirilməsi – İpoteka kreditini almaq istəyən vətəndaş öz ödəniş imkanlarını və alınacaq kreditin təminatlılığını qiymətləndirir.

– İpoteka kreditinin alınması üçün Banka müraciət – Öz ödəniş qabiliyyətini müəyyən etmiş vətəndaş ipoteka krediti almaq üçün Banka müraciət etməli və ilkin qiymətləndirmədən keçməlidir. Məlumatlar bank tərəfindən qənaətbəxş hesab edildikdə potensial borcalana tələb olunan sənədlərin siyahısı təqdim edilir.

– İpoteka predmetinin (girovun) qiymətləndirilməsi – İpotekaya qoyulacaq yaşayış və ya torpaq sahəsi bankın mütəxəssisləri və ya müstəqil qiymətləndirici tərəfindən qiymətləndirilir.

– İpoteka kreditinin qiymətləndirilməsi – Təqdim olunan sənədlər əsasında bankda vətəndaşın ipoteka kreditini qaytarmaq qabiliyyəti, ipoteka kreditinin təminatlılığı qiymətləndirilir. Nəticədə bank tərəfindən ipoteka kreditinin

verilib-verilməməsinə dair qərar qəbul edilir və vətəndaşa bildirilir.

– İpoteka kreditinin rəsmiləşdirilməsi – İpoteka kreditinin verilməsinə dair son qərar qəbul edildikdən sonra bankla borcalan arasında kredit müqaviləsi imzalanır. Kredit müqaviləsinə əsasən borcalan tərəfindən ilkin ödəniş həyata keçirilir və bank tərəfindən kreditin məbləği müvafiq hesaba köçürülür.

– Yaşayış sahəsinin alqı-satqısı və ipotekası müqaviləsinin (Qarışıq müqavilə) bağlanması və satıcı ilə hesablaşma – Yaşayış sahəsinin alıcısı (borcalan) ilə satıcısı bankın nümayəndəsi ilə birlikdə yaşayış sahəsinin alqı-satqısı və ipotekası müqaviləsinin bağlanması üçün Dövlət Notariat Kontoruna müraciət edir və lazımi sənədləri təqdim edirlər. Notariat Kontoru

borcalan və bank tərəfindən yaşayış sahəsinin dəyərinin Dövlət Notariat Kontorunun depozit hesabına mədaxil edilməsi üçün müraciət təqdim edir. Borcalanın yaşayış sahəsinin satıcısı ilə hesablaşması üçün hesabda cəmlənmiş vəsait Dövlət Notariat Kontorunun depozit hesabına nağd şəkildə ödənilir və ya nağdsız şəkildə köçürülür. Qarışıq müqavilə qanunvericiliyə uyğun olaraq notarial qaydada təsdiq edilir.

– Qarışıq müqavilənin qeydiyyatı – Bağlanmış qarışıq müqavilə Daşınmaz Əmlakın Dövlət Reyestr Xidmətinə (DƏDRX) təqdim olunur. DƏDRX alıcının mülkiyyət hüququnu, bankın ipoteka saxlayan qismində hüquqlarını dövlət qeydiyyatına alır.

– İpoteka predmetinin sığortalanması – İpoteka predmetinin sığortalanması həyata keçirilir və sığorta müqaviləsi və sığorta ödənişini təsdiq edən sənəd banka təqdim edilir.

İpoteka krediti almaq üçün Banka hansı sənədlər təqdim olunmalıdır?

Adətən Banklar tərəfindən aşağıdakı sənədlərin təqdim olunması tələb edilir:

– Ər/arvadın Şəxsiyyət vəsiqəsi (Passport);

– Nikahın bağlanması haqqında şəhadətnamə/Həyat yoldaşlarından birinin

Ölüm haqqında şəhadətnaməsi (əgər varsa);

– Uşağın doğum haqqında şəhadətnaməsi;

– Yaşayış yerindən arayış;

– Son altı ay ərzində gəlirləri təsdiq edən sənəd;

– İpoteka kreditin alınmasına dair borcalanın ərizəsi;

– Borcalanın ipoteka krediti almaq üçün Ərizə-Anketi.

Bir sıra Banklar bu sənədlərin yalnız bir neçəsini, bəziləri isə siyahıda olmayanlardan əlavə sənədlər tələb edə bilərlər.

Mən alınan mənzili özüm seçə bilərəm, yoxsa Bank yalnız özünün seçdiyi mənzillərin alınmasına kredit verir?

Sizin alacağınız mənzili müstəqil seçmək hüququnuz vardır.

Mən Bank tərəfindən ipoteka kreditinin verilməsinə dair qərar qəbul olunduqdan sonra kreditin götürülməsindən imtina edə bilərəmmi?

Bəli, edə bilərsiniz. Kredit müqaviləsinin imzalanmasınadək Siz kreditin alınmasından imtina edə bilərsiniz. Bank qarşısında öhdəlik kredit müqaviləsinin imzalanması anından yaranır.

Əgər mən ipoteka kreditinin alınmasından sonra mənzildə təmir etmək istəyirəmsə, Banka məlumat verməliyəmmi?

Əgər mənzildə yenidənqurma işlərini həyata keçirmək istəyirsinizsə, Siz müvafiq orqanlardan icazə almalı, həmçinin ipoteka saxlayan Banka məlumat verməlisiniz. Əgər kosmetik təmir həyata keçirmək istəyirsinizsə və müqavilə ilə Banka məlumat vermək öhdəliyi nəzərdə tutulmamışsa, Banka məlumat verməyə bilərsiniz.

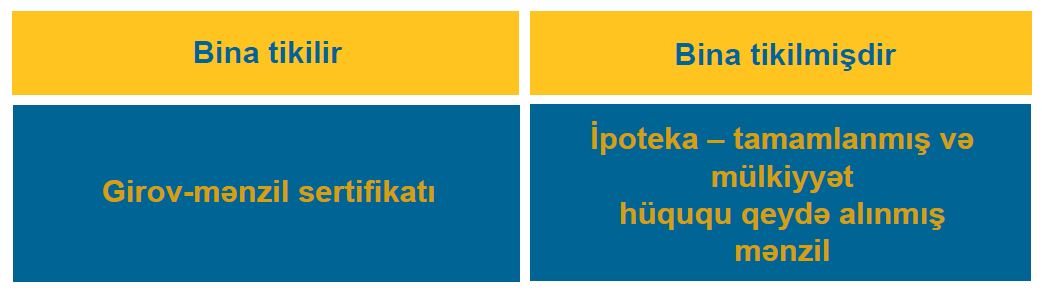

Mən tikilməkdə olan binada mənzil alınması üçün ipoteka krediti ala bilərəmmi və bu kredit hazır mənzil alınması üçün verilən kreditdən nə ilə fərqlənir?

Bəli, bəzi Banklar tikilməkdə olan binada mənzillərin alınması üçün kredit verirlər. Lakin, bu zaman əksər Banklar tərəfindən tikintisi başa çatmış və mülkiyyət hüququ rəsmiləşdirilmiş digər yaşayış sahəsinin girov qoyulması tələb olunur. Bəzi hallarda isə Banklar, aldığınız və tikintisi başa çatmamış mənzilə Siz mülkiyyət hüququ əldə edənədək, girov qismində ”Mənzil sertifikatı”nı qəbul edirlər və Sizinlə Bank arasında girov müqaviləsi bağlanılır. Mənzilə mülkiyyət hüququnun alınmasından sonra girovun dəyişdirilməsi baş verir, ipoteka qismində mənzilin özü rəsmiləşdirilir və Sizinlə yeni ipoteka müqaviləsi bağlanılır.

Mənzil sertifikatı nədir və o mülkiyyət hüququnu təsdiq edən sənədi əvəz edirmi?

Mənzil sertifikatı tikinti şirkətləri tərəfindən fiziki və hüquqi şəxslər arasında yerləşdirilən qiymətli kağızlardır və sahiblərinə buraxılış şərtlərində müəyyən olunan şərtlərə əməl etdikləri təqdirdə tikinti şirkətindən sertifikatda göstərilən və tikintisi sertifikatların satışından alınan vəsait hesabına maliyyələşdirilən binaların (mənzillərin) onların mülkiyyətinə verilməsi yolu ilə ödənilməsini tələb etmək hüququnu verir.

Mənzil sertifikatı mülkiyyət hüququnu təsdiq edən sənəd deyildir. Lakin, tikintinin başa çatmasından sonra mülkiyyət hüququnun qeydiyyatını aparan orqan üçün bu sertifikatda göstərilən mənzilə mülkiyyət hüququnu təsdiq edən sənədin verilməsi üçün əsasdır.

Düzdürmü ki, kredit tam bağlananadək mənzil (ev) Bankın mülkiyyətində qalacaq?

Xeyr, düz deyil. Mənzil (ev) Sizin mülkiyyətinizdə olacaqdır. Krediti bağlamayanadək Siz Bankın borcalanısınız, ancaq öz şəxsi mənzilinizdə (ev) yaşayırsınız.

Düzdürmü ki, əgər mən krediti ödəyə bilməsəm, Bank məndən mənzili alacaqdır?

Xeyr, düz deyil. Ən pis halda Sizin mənziliniz satıla bilər və satışdan əldə olunan vəsait Bank və Sizin aranızda müvafiq qaydada bölünəcəkdir.

Bu halda Bank yalnız satış anına Sizin ona borclu olduğunuz məbləği alacaqdır. Müvafiq xərclərdən (məhkəmə, hərrac) sonra yerdə qalan hissə Sizə təqdim olunacaqdır

Misal:

Siz 50,0 min manata mənzil almısınız. Bank Sizə 40,0 min manat məbləğində kredit vermişdir (mənzilin dəyərinin 80%-i). Siz 20 il ərzində hər ay vaxtlı-vaxtında krediti ödəmisiniz. Aylıq ödəniş 543,56 manat təşkil etmişdir. Sual 4-dən göründüyü kimi, Siz hər ay kreditdən istifadə ilə bağlı faiz və əsas borcun bir hissəsini ödəmisiniz.

20 il ərzində bu ödənişlər hesabına Siz əsas borcunuzu 22 352,0 manatadək azaltmısınız. 20 ildən sonra Siz iş yerinizi itirmisiniz və Banka ödəniş edə bilmirsiniz. Ödəniş, həmişə olduğu kimi 543,66 manata bərabərdir. Bu ödənişin 242,30 manatı əsas borcun

bir hissəsinin, 301,26 manatı isə faiz borcunun ödənilməsinə yönəldiləcəkdir.

Əgər Sizin mənziliniz həmin ay 50,0 min manata satılsa, onda Bank satış məbləğindən 22 653,26 manat (22 352,0 manat [əsas borc qalığı] + 301, 26 manat [faiz borcu]) alacaqdır, yerdə qalan məbləğ isə, yəni 27 346,74 manat (50 000,0- 22

653,26) Sizə çatacaqdır. Mənzilin satışından Sizə çatan pulla ayrı mənzil ala və ya bir müddət kirayədə yaşaya bilərsiniz.

Əgər Siz mənzili ödənişləri dayandırdığınız ayda sata bilməsəniz, onda Sizin Banka olan faiz borclarınız artacaqdır, bundan başqa Bank tərəfindən faiz ödənişlərinə görə cərimə də hesablana bilər (əgər kredit müqaviləsində cərimələrin hesablanması

nəzərdə tutulubsa).

Sizin Banka ödəniş etmək qabiliyyətinizin olmaması müddətindən asılı olaraq, Bank qarşısında borcunuz artacaqdır, lakin heç kəs Sizi Banka olan borcunuza görə mülkiyyət hüququndan məhrum etməyəcəkdir. Əgər hər hansı bir səbəbdən Siz mənzilinizi sata bilməsəniz və Banka olan borcunuzu bağlaya bilməsəniz, onda Bank məhkəməyə müraciət etməyə məcbur olacaqdır. Bu halda da mənzilin satışı təşkil olunacaq və satışdan daxil olan vəsait Bank və Sizin aranızda bölüşdürüləcəkdir. Lakin satış məhkəmənin qəraına əsasən

hərracda keçiriləcəkdir.

Üzən faiz dərəcəsi ilə kredit nədir?

Bu kreditlər üzrə faiz dərəcəsi sabit olmur və kredit müddəti ərzində dəyişdirilə bilir. Faiz dərəcəsinin dəyişilməsi müəyyən olunmuş indeksin (məsələn inflyasiya indeksi) dəyişməsi ilə baş verir. Təbii ki, indeksin hər dəfə dəyişməsi halında Sizin aylıq ödənişin məbləği dəyişir. Üzən faiz dərəcəsi ilə kredit – bu Sizin üçün kifayət qədər riskli kreditdir, belə ki, indeksin artması halında Sizin aylıq ödənişinizin məbləği artacaqdır və Siz krediti qaytarmaqda çətinlik çəkə bilərsiniz. Kreditin verilmə şərtlərindən asılı olaraq, bəzi borcalanlar üzən, bəziləri isə sabit faiz dərəcəsi ilə kreditlərə üstünlük verirlər.

Misal:

Bank sabit faiz dərəcəsi ilə aşağıdakı şərtlərlə kredit təklif edir: 25 il müddətinə, illik 16%-lə. Bununla bərabər, o, üzən faiz dərəcəsi ilə aşağıdakı şərtlərlə kredit təklif edir: başlanğıc faiz dərəcəsi 14%, müddət 25 il və faiz dərəcəsinin dəyişməsinə təsir edən inflyasiya indeksi. Kreditin verilmə anına inflyasiya indeksi faktiki 9% təşkil edir. Siz üzən faiz, yaxın dostunuz isə sabit faiz dərəcəsi ilə kreditə üstünlük verib. Siz hər ikiniz 35,0 min manat məbləğində kredit almısız. Birinci il ərzində Siz hər ay 421,0 manat, yaxın dostunuz isə 476,0 manat ödəyir. Bir ildən sonra inflyasiya 12%-ə qalxır və Sizin aylıq ödənişiniz 503,0 manatadək artır, yaxın dostunuzun aylıq ödənişi isə 476,0 manat olaraq qalır. Daha bir ildən sonra isə inflyasiya 8%-ə enir. Sizin aylıq ödənişiniz 395,0 manata düşür.

Yaşayış- tikinti əmanəti üzrə ipoteka kreditləşməsi nədir?

Yaşayış-tikinti əmanəti üzrə ipoteka kreditləşməsi proqramları ilkin ödəniş üçün kifayət qədər yığımı olmayan, bununla bərabər mənzil (ev) almaq istəyən şəxslər üçün nəzərdə tutulub (bax Sual 3). Azərbaycan Respublikasında bu sistem hələlik tətbiq olunmur. Digər ölkələrin təcrübəsinə istinadən yaşayış-tikinti əmanəti bankları belə borcalanlar üçün 2 mərhələdən ibarət

kreditləşmə proqramı təklif edirlər.

Birinci mərhələ – yığım funksiyası daşıyır. Bu mərhələ ərzində borcalan qabaqcadan razılaşdırılmış və bankın faiz ödədiyi məbləği hər ay Banka depozitə qoyur. Depozitdə ilkin ödəniş üçün tələb olunan kifayət qədər məbləğ yığıldıqdan sonra Proqramın ikinci mərhələsi – kreditləşmə mərhələsi başlayır. Bu mərhələnin əvvəlində Bank borcalana kredit verir.

Bu proqramlar Yaşayış-tikinti əmanəti proqramları ona görə adlanır ki, borcalan və Bank öz aralarında əmanət müqaviləsi bağlayırlar. Bağlanmış müqaviləyə əsasən borcalan və Bank müəyyən öhdəliklər götürürlər.

Borcalan ilkin ödənişin yığılması üçün depozitə hər ay müəyyən məbləğ pul köçürməyi öhdəsinə götürür. Bank isə öz növbəsində müqavilədə göstərilən miqdarda faizləri bu depozit məbləğinə hesablamağı və borcalana müqavilədə müəyyən edilən müddətə və faizlə kredit verməyi öhdəsinə götürür. Belə kreditlər üzrə faiz dərəcələri adətən bu Proqramdan kənar verilmiş kreditlər üzrə faizlərdən əhəmiyyətli dərəcədə aşağı olur.

Misal:

Siz Bankla yaşayış-tikinti əmanəti müqaviləsi bağlamısınız. Müqaviləyə əsasən, Siz 10,0 min manat məbləğində ilkin ödənişin yığılması üçün həy ay banka depozitə 200,0 manat qoymağı öhdənizə götürürsüz. Bank isə öz növbəsində bu məbləğə illik

2,5%-lə faiz hesablamağı və 25 il müddətinə illik 4%-lə 40,0 min manat məbləğində kredit verməyi öhdəsinə götürür.

Yığım müddəti bir qayda olaraq 4 il təşkil edir. 4 ildən sonra Sizin hesabınızda (hesablanmış faizlərlə bərabər) ilkin ödəniş üçün lazım olan məbləğ (10 065,35 manat) yığılacaq.

Bank Sizə əvvəlcədən razılaşdırılmış şərtlərlə illik 4%-lə 25 il müddətinə 40,0 min manat məbləğində kredit verir. Sizin aylıq ödənişiniz 200,25 manat təşkil edəcəkdir.

Müqavilə üzrə müyyən edilmiş aylıq ödənişdən artıq məbləğdə banka pul ödəmək mümkündürmü?

Müqavilə üzrə müyyən edilmiş aylıq ödənişdən artıq məbləğdə banka pul ödəmək kreditin vaxtından əvvəl bağlanması adlanır. Kreditin bu cür ödənilməsi Bankın qoyduğu şərtlərdən asılıdır. Bir sıra banklarda kredit alındıqdan bir neçə ay ərzində krediti vaxtından əvvəl bağlamaq ümumiyyətlə qadağandır. Belə qadağa kreditin vaxtından əvvəl hissə-hissə bağlanmasına moratorium qoyulması adlanır. Bəzi banklarda kreditin belə bağlanması Siz tərəfinizdən yalnız müəyyən cərimənin ödənilməsi halında mümkün hesab olunur.

Bir çox banklarda kreditin vaxtından əvvəl bağlanması cərimə ödəmədən də mümkündür, yalnız Bank bu barədə əvvəlcədən xəbərdar edilməlidir. Əgər Siz krediti vaxtından əvvəl hissə-hissə və ya tam bağlamaq istəyirsinizsə, Bankla müqavilə imzalamamışdan əvvəl bunu müzakirə edin.

Mənzilin qiymətləndirilməsi nədir və nə üçün Bank mənzilin qiymətləndirilməsini tələb edir?

Mənzilin qiymətləndirilməsi onun mövcud bazar dəyərinin müəyyən edilməsi deməkdir. Mənzilin bazar dəyərinin müəyyən edilməsi bankın mütəxəssisləri və ya “müstəqil qiymətləndiricilər” tərəfindən həyata keçirilir. Əgər mənzilin bazar dəyəri onun alış qiymətindən aşağı olarsa, o zaman kreditin maksimal məbləği Sizin alqı-satqı müqavilənizdə göstərilən məbləğə yox, mənzilin bazar dəyərinə əsasən müəyyən ediləcəkdir.

Misal:

Siz 75,0 min manata mənzil alırsınız. Nəzərə alsaq ki, ilkin ödəniş Bankın şərtlərinə görə 20%-dir, Siz 60,0 min manat məbləğində kredit almağı planlaşdırırsız (75 000 * 80%). Lakin müstəqil qiymətləndirici alınan mənzili 68,0 min manata qiymətləndirib.

Bu o deməkdir ki, Bank Sizə 54 400,0 manatdan artıq məbləğdə kredit verməyəcək (68 000 * 80%).

İpoteka predmetinin sığortlanması nə üçün lazımdır (girov obyekti)?

Əgər Sizin ipoteka krediti hesabına aldığınız yaşayış sahəsi sığortalanıbsa, onda yanğın baş verərsə, qonşulardan suyun sızması, zəlzələ zamanı mənzilin məhv olması hallarında, sığorta şirkəti sığorta müqaviləsində müəyyən edilmiş sığorta məbləğini ödəyəcəkdir. Bu məbləğ sığorta təminatı adlanır. Sığorta şirkəti tərəfindən verilmiş pullar hissə-hissə və ya tam şəkildə Sizin Bank qarşısında borcunuzun ödənilməsinə yönəldiləcəkdir, belə ki Siz çoxdan aldığınız və yanmış evinizə görə götürdüyünüz kredit üzrə borcunuzu uzun illər ərzində ödəməli olmayacaqsız.

Banklar hansı sığorta növlərini tələb edir?

Bütün banklar istisnasız (demək olar ki, dünyanın bütün bankları) olaraq Sizin kredit hesabına aldığınız və girov olan mənzilinizin yəni ipoteka predmetinin məcburi qaydada sığorta olunmasını tələb edir. Belə sığortalama girov obyektinin və ya ipoteka predmetinin və ya sadəcə daşınmaz əmlakın sığortalanması adlanır.

Bundan başqa, bir çox banklar Sizdən həm də həyatınızı və sağlamlığınızı (əmək qabiliyyətinizi) sığortalamağı tələb edəcəklər.

Mənzil (ev) hansı məbləğə sığortalanmalıdır?

Banklar adətən Sizin bank qarşısında olan borcunuza bərabər məbləğdə mənzilinizi sığortalamağınızı tələb edirlər. Bundan başqa, onlar sığorta müqaviləsində (polisində) faydagötürən kimi (sığorta şirkətindən pulu alan) Bankın göstərilməsini tələb edirlər. Mənzilinizi sığortalamağınız üçün, Siz sığorta şirkəti ilə sığorta müqaviləsi (polis) bağlamalısız və sığorta haqqı adlanan məbləği sığorta şirkətinə ödəməlisiz. Sizin sığorta şirkətinə ödəyəcəyiniz məbləğ – sığorta haqqı, sığorta təminatının həcmindən (yəni əgər mənzillə bağlı hadisə baş verərsə, sığorta şirkətinin ödəyəcəyi məbləğ) asılıdır.

Misal:

Siz 40,0 min manat məbləğində kredit götürmüsüz. Sığorta müqaviləsi bağlamısız və 0,25% məbləğində sığorta haqqı ödəmisiz. Sığorta haqqı 100,0 manata bərabərdir.

Bir ildən sonra sizin borcunuz Bank qarşısında 39 868,0 manatadək azalmışdır. Siz Bankla müqavilənizə əsasən sığorta müqaviləsinin müddətini uzatmalı və 99,67 manat məbləğində yeni sığorta haqqı ödəməlisiz (39 868 * 0.25%). Müqavilənin uzadılması və sığorta haqqı Sizin tərəfinizdən hər il məcburi qaydada həyata keçirilməlidir. Bu zaman, 10-cu il Siz 92,52 manat məbləğində, 25-ci il (sizin kreditinizin

son ili) isə 14,97 manat məbləğində sığorta haqqı ödəyəcəksiniz.

Həyat və əmək qabiliyyətinin itirilməsi barədə sığorta müqaviləsinin bağlanması nə üçün lazımdır?

Bu sığorta növü əmək qabiliyyətinizin və ya həyatınızın itirilməsi halında, Sizin bank qarşısında borcunuza bərabər məbləğin sığorta şirkəti tərəfindən

ödənilməsi üçün lazımdır. Mənzil isə bu zaman, Sizin mülkiyyətinizdə (və ya sizin varislərinizin mülkiyyətində) qalacaqdır, Sizin banka olan borcunuz

isə tam ödəniləcəkdir.

Titul (mülkiyyət hüququnun) sığortasının bağlanmasının mənası nədir?

Siz mənzil alarkən, sizə mənzili satan şəxsin buna hüququnun olmamasına dair müəyyən risk vardır. Misal üçün o, sənədləri saxtalaşdırmış dələduz və ya müəyyən səbəblərdən mənzillə bağlı əlavə hallardan (məsələn mənzilə hüququ olan uşaqlarından) xəbəri olmayan şəxs ola bilər. Bu cür hallar yarandıqda Siz mənzilə mülkiyyət hüququnu (Titul) itirə bilərsiniz. Bu zaman

titul sığortasını həyata keçirmiş sığorta şirkəti Sizin Banka olan borcunuzu bağlayacaqdır.

Azərbaycan Respublikasının sığorta şirkətləri bu xidməti təklif etmirlər.

Azərbaycanda güzəştli ipoteka kreditlərinin verilməsinə dair dövlət proqramları varmı?

Bəli var. Respublikada Azərbaycan Respublikası Prezidentinin 23 yanvar 2007-ci il tarixli 515 saylı Fərmanı ilə təsdiqlənmiş “Azərbaycan Respublikasında güzəştli ipoteka kreditlərinin verilməsi Qaydaları”na əsasən gənc ailələrə və hərbi qulluqçulara yaşayış sahəsinin alınması üçün illik 4%-lə 30 il müddətinə güzəştli ipoteka kreditlərinin verilməsi nəzərdə

tutulmuşdur. Güzəştli ipoteka kreditlərinin verilməsi dövlət vəsaiti hesabına Azərbaycan Respublikasının Milli Bankı nəzdində Azərbaycan İpoteka Fondu vasitəsilə həyata keçirilir.

İpoteka kreditləri üzrə güzəştlərdən aşağıdakı şəxslərin istifadə etmək hüququ vardır:

1. gənc ailənin üzvü olan aşağıdakı şəxslər:

- şəhid ailəsinin üzvü (əri/arvadı, övladları);

- Milli Qəhrəman (özü, əri/arvadı, övladları);

- məcburi köçkün və ya ona bərabər tutulan şəxs;

- üç ildən az olmayan müddətdə dövlət qulluqçusu işləyən şəxs;

- elmlər namizədi və ya doktoru elmi dərəcəsi olan şəxs;

- idman sahəsində xüsusi xidmətləri olan şəxslər (fəxri bədən tərbiyəsi və idman xadimi, ölkə miqyaslı yarışların qalibi (I yer), beynəlxalq miqyaslı yarışların mükafatçıları (I, II və III yerlər).

2. üç ildən az olmayan müddətdə hərbi xidmətdə olan aşağıdakı silahlı

qüvvələrin hərbi qulluqçuları:

- Azərbaycan Respublikası Müdafiə Nazirliyi;

- Azərbaycan Respublikası Milli Təhlükəsizlik Nazirliyi;

- Azərbaycan Respublikası Daxili İşlər Nazirliyinin Daxili Qoşunları;

- Azərbaycan Respublikası Dövlət Sərhəd Xidməti;

- Azərbaycan Respublikası Xüsusi Dövlət Mühafizə Xidməti;

- Kreditlər Fondun seçdiyi müvəkkil banklar tərəfindən verilir.

Müvəkkil bankların tam siyahısını və ipoteka kreditləşməsinin şərtlərinə dair tam məlumatı Fondun www.amf.az saytında əldə edə bilərsiz. Proqramın şərtlərinə görə, müvəkkil banklar vətəndaşlarla məsləhətləşmələr aparır və onların ödəmə qabiliyyətini ilkin olaraq pulsuz təhlil edir. Proqram şərtlərinə əsasən borcun rəsmiləşdirilməsinə görə komissiya borcun məbləğinin 0,1%-dən artıq olmamalıdır.

Düzdürmü ki, ipoteka krediti götürmək əlverişli deyil, belə ki şəxs ipotekadan istifadə etməklə aldığı mənzilə görə artıq ödəniş etmiş olur?

Əlbəttə ki, mənzili alarkən ipoteka kreditindən istifadə edən şəxs, belə kreditdən istifadə etməyən şəxsdən çox ödəməli olur. Belə ki, ipoteka krediti hesabına mənzil alan şəxs həm mənzilin qiymətini, həm də kreditdən istifadəyə görə faizləri ödəyir. İpoteka kreditindən istifadə etmədən mənzil alan şəxs isə yalnız mənzilin qiymətini ödəyir. Lakin nəzərə almaq lazımdır ki, ipoteka krediti hesabına mənzil alan şəxs öz yaşayış sahəsinə dərhal köçür, ipoteka krediti götürməyən və mənzili almağa imkanı olmayan şəxs isə pul yığmalı və özgə evində yaşamağa görə kirayə ödəməlidir.

Misal:

Siz 50,0 min manata mənzil alırsız. Siz 40,0 min manat məbləğində 25 il müddətinə illik 16%-lə ipoteka kreditini rəsmiləşdirirsiz. Sizin dostunuz isə kredit götürmür. O, 40,0 min manat məbləği yığmağa başlayır və aylıq 400,0 manata kirayəyə ev götürür. Sizin eyni əmək haqqınız var. Siz hər ay banka 544,0 manat ödəyirsiz, o isə hər ay öz ailə büdcəsindən eyni məbləği ayırır. Bu zaman, bu məbləğdən 400,0 manat o, kirayəverənə ödəyir, 144,0 manatını isə yığır. Siz Bankla 25 ildən sonra hesablaşırsız, sizin dostunuz isə pul yığır və Sizin artıq 13,7 il ərzində yaşadığınız eyni mənzili alır. Əgər daşınmaz əmlakın qiymətləri qalxarsa, onda o, mənzili daha gec ala biləcək. Əgər qiymətlər aşağı düşərsə, daha tez. Sizin dostunuz mənzilin alınması anını öz yığımlarını investisiya etməklə tezləşdirə bilər.

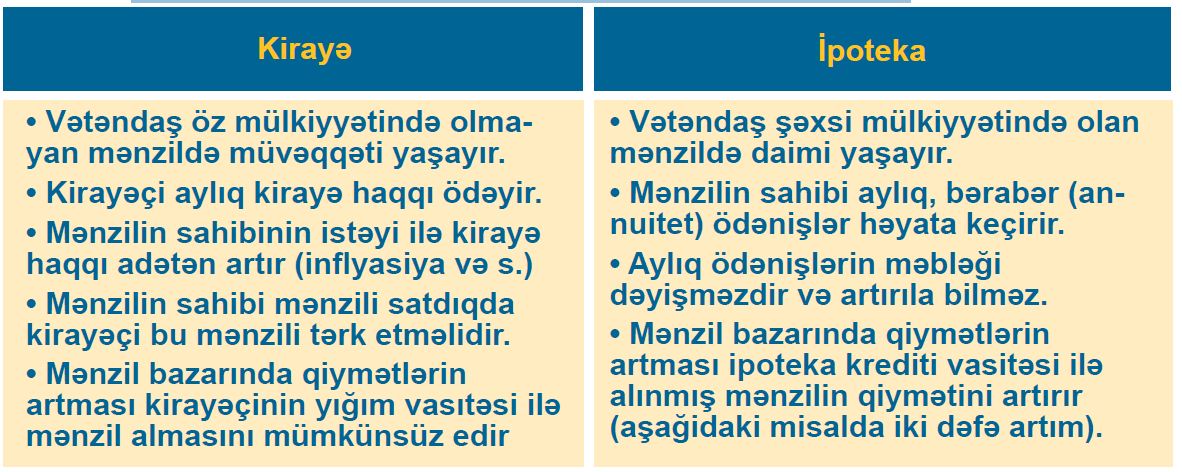

Kirayə qalmaq və ya ipoteka krediti almaq, bunlardan hansı daha əlverişlidir?

Bu ilk növbədə kirayə haqqının məbləğindən və ipoteka krediti üzrə illik faiz dərəcəsindən və kreditin müddətindən asııdır. Lakin, bununla yanaşı ipoteka kreditinin kirayədən aşağıdakı üstünlükləri vardır: