Rabitəbankın Marketinq Departamentinin direktoru Orxan Salayevdən “bankda marketinq fəaliyyətinin hansı istiqamətlərdə aparıldığı, müasir metodlara və datalara söykənən günümüzün marketinqi” haqqında soruşduq. Müsahibimizin cavabını və geniş müsahibəsini təqdim edirik.

Hər nə qədər kontr-intuitiv olsa belə, günümüzdə xüsusən banklar üçün ənənəvi marketinq dövrünün bitdiyini əminliklə söyləmək olar. Bu yazıda mən data əsaslı marketinq fəaliyyəti ilə bağlı etdiklərimiz, müsbət nəticələnən layihələr, düşündüyümüzün əksinə o qədər də uğurlu olmayan layihələr və o cümlədən, ölkəmizdə spesifik olaraq bank sektorunda marketinqin necə və haraya getdiyi ilə bağlı şəxsi təcrübələrimi və fikirlərimi bölüşməyə çalışmışam.

Data və marketinq

Artıq illərdir ki, bütün ədəbiyyatlarda datanın marketinqin əsas hərəkətverici qüvvəsi olması haqqında yazılar və fərqli bankların təcrübələrini oxuyuruq. Təbii ki, oxuduqlarımız və eşitdiklərimizin heç də hamısını test etmək imkanımız olmasa da, bunu əminlikdə deyə bilərik ki, data və onu istifadə etmə bacarığı marketinq departamentinin fəaliyyətinin əsasını təşkil edir. Müştərilərin fərqli kanallarda davranışlarını və istəklərini nəzərə almadan, bu haqda data toplamadan və bu datanı lazımi qaydada istifadə etmədən heç bir təşkilat öz müştəriləri ilə uzun müddətli və davamlı əlaqə qura bilməz. Məhz bu səbəbdəndir ki, bu gün ölkəmizdə banklar yalnız fərqli kredit məhsulları üzrə faiz dərəcələrini aşağı salmaqla bir-biri ilə rəqabət aparır. İlk baxışdan ölkədə data əsaslı marketinq işlərinin görülmədiyini düşünmək olar, lakin xüsusən qərbi Avropa və Amerikada artıq norma halını almış data əsaslı yanaşma bizdə də necə deyərlər, artıq ayaq açıb yeriməyə başlayır, yəni vəziyyətimiz əslində göründüyü kimi pis də deyil.

Satış kampaniyaları zamanı Prediktiv Modelləmə

Hər hansı bir satış kampaniyasında istifadə ediləcək şərtlərə (kredit faizi, komissiya, nağdlaşdırma faizi və s.) qərar verən zaman biz fərqli analitik modellərdən istifadə edirik. Əvvəllər kampaniya detallarını təyin etmək üçün reqressiya modellərindən istifadə edirdiksə, hal-hazırda əlimizdə olan bir neçə illik müştəri davranış datasına əsasən “Decision tree” modelindən istifadə edirik. Bankdaxili qərarvermə prosesi və kampaniya üçün hədəflərin təyin edilməsi zamanı yalnız bazarın cari vəziyyəti və illik hədəflər nəzərə alınmır, eyni zamanda qurmuş olduğumuz modelin verdiyi proqnozlara da baxırıq. Prediktiv modelləmənin ən önəmli tərəfi isə, təbii ki, bu prosesi ardıcıl etdikdən sonra modelə yeni dataları daxil edərək, onun gələcək ssenarilərdə nəticəsinin dəqiqliyini artırmaqdan ibarətdir. Təcrübə yolu ilə bu qənaətə gəlmişik ki, heç də hər zaman kampaniya çərçivəsində müştəriyə “daha çoxunu” vermək kampaniyanın effektivliyini artırmır. Əksinə, ”daha çox” bankın xərc strukturu baxımından əlavə xərc deməkdir. Dediyimi daha rahat başa düşülən olsun deyə rəqəmlərlə ifadə edək.

Deyək ki, bank satış kampaniyasının 1 gün ərzində 3.000.000 manat kredit verir və ortalama kredit məbləği 5.000 manatdı. Bu o deməkdir ki, biz 600 fərqli müştəriyə kredit vermişik. Əgər bank kampaniya çərçivəsində adətən 1% olan kredit komissiyasını ləğv edirsə bunun bank üçün xərci 600 * 5000 * 1% = 30.000 manatdır. Əgər kampaniya 10 gün ərzində davam edirsə, rəqəm 300.000 manat olur. Yəni bank kampaniya müddətində 300.000 manatlıq potensial gəlirindən məhrum olur. Növbəti addım bu komissiyanın ləğv edilməsinin əlavə neçə müştəri gətirəcəyini hesablamaqdır. Əgər potensial müştəri gəliri 300.000 manatdan daha aşağıdırsa və müştəri cəlbi baxımından ciddi bir korelasiya yoxdursa, veriləcək sual “bu xərci çəkməyə dəyərmi” – sualıdır. Təbii ki, bir qədər daha irəli gedib xüsusən yeni müştərilərin həyat dövrü ərzində nə qədər gəlir qazandıra biləcəyini hesablayıb (Lifetime Value – LTV) müqayisəni o rəqəmlə aparmaq daha doğru olardı. Lakin işin spesifikasından dolayı, müştəri LTV-ni hesablamaq heç də hər zaman ən doğru qərar olmaya bilər və bu Marketinq departamentinin verdiyi qərardan daha çox bankın məsələyə strateji yanaşmasından və qərarından asılıdır.

Onu da qeyd etmək olar ki, prediktiv analitika istifadə edərək kampaniyaların potensial gəlirlərini hesablamaq, kampaniya zamanı hansı şərtlərin mütləq olduğunu təyin etmək bu düzgünlükdə filiallara və fərqli satış kanallarına hədəflər qoymaq işin ümumi keyfiyyətini və dəqiqliyini artırır. Gələcəkdə bu rəqəmlər filial işlərinin optimallaşdırılması üçün də istifadə edilə bilər. Belə ki, modelə əsasən, artıq hansı filialın az və ya çox satış etməsindən ziyadə filialın satış potensialına görə az və ya çox satış etməyini müzakirə etmək olar.

Kampaniyalar zamanı marketinq xərclərinin optimizasiyası – Marketing Mix Modeling (MMM)

Kredit və qeyri-kredit məhsullarının satışının həyata keçirilməsi üçün aktiv şəkildə marketinq kanallarından istifadə edirik və bu kanallara illik olaraq yeddi rəqəmli büdcə ayırırıq. Bəs bu büdcə effektiv istifadə edilirmi? Bir məsələ ayındır ki, hər hansı bir məhsulun satışının artırılması üçün istifadə edilən kanal və büdcələr digər məhsul üçün uyğun olmaya bilər. Hətta uyğun olsa belə istifadə edilən mix fərqli ola bilər. Məhz bu məqsədlə biz gündəlik fəaliyyətdə MMM istifadə edirik.

MMM müxtəlif marketinq fəaliyyətlərinin satışlara təsirini ölçən statistik təhlil metodudur. Əlimizdə olan müştəri və marketinq xərc datasının əsasında biz X məhsulunun ən effektiv necə satıla biləcəyini modelləyirik. X məhsulu üçün ən uyğun satış kanalları, kommunikasiya kanalları və büdcələri təyin edirik. Təbii ki, bu prosesdə ən önəmli olan real dataya çıxışın olması, datanın təmiz olması (və ya təmizlənməsi) və modelin qurulmasıdır.

Çox texniki detallara getmədən, MMM istifadə etdiyimiz zaman xüsusi diqqət yetirdiyimiz məsələlərdən biri də ”Adstock” əyrisidir. Adstock əyrisinin istifadəsi bizə uzun müddətli kampaniyalar zamanı fərqli reklamların uzun müddətli müştəri davranışlarına olan təsirini ölçmək və daha məlumatlı qərar verməkdən ibarətdir.

Adstock ilə yanaşı digər önəmli faktor isə ”Diminishin return” nöqtəsinin təyin edilməsidir. Qısaca olaraq bu, bütün marketinq xərcləri nəzərə alınmaqla hansı nöqtədən sonra kampaniyaya əlavə büdcənin ayrılmasının inkremental gəlir gətirmədiyini təyin etməkdən ibarətdir.

Qeyd edilənləri nəzərə almaqla ”Marketing Model Mix” bizə istər kampaniyalar zamanı, istərsə də kampaniya olmayan zaman marketinq xərclərimizin optimallaşdırılması imkanını yaradır. Təbii ki, bir daha qeyd etmək lazımdır ki, bütün qeyd edilənləri edə bilmək üçün statistik modellə imkanın olmasından ziyadə, həm də dataya çıxışın olması çox önəm daşıyır.

Cross Sell / Up Sell və müştəri xərclərini artırmaq üçün trigger-lərdən datadan istifadə

Gəlirliyin artırılması istiqamətində gördüyümüz işlərdən biri də cari müştərilərə cross-sell / up sell etmək, o cümlədən fərqli trigger-lərlə onların xərcləmələrini artırmağa çalışmaqdan ibarətdir. Daha spesik olsaq, kart və kredit örnəyi üzərindən proses belə davam edir.

Kreditlər

Əgər müştərinin hal-hazırda krediti varsa və gecikmə olmadan kredit ödənişlərini həyata keçirirsə, bu zaman kredit müddətinin bitməsinə 1-3 ay qalmış müştəriyə fərqli kanallar vasitəsiylə yeni kredit şərtlərini göndərməkdən ibarətdir. Əgər müştəri bu kanallara reseptiv deyilsə o zaman kredit əldə etdiyi filial əməkdaşı müştəri ilə telefonla əlaqə saxlayaraq yeni kredit şərtlərini, ona özəl şərtləri, əgər kampaniya varsa kampaniya şərtləri və ya restrukturizasiya şərtlərini izah edir və müştərini cəlb etməyə çalışır. Bunu etməkdə məqsədimiz cari müştəriyə kredit verməyin bizə uzun müddətdə yeni müştəri cəlb etməkdən daha ucuza başa gəldiyini bildiyimizə görədir.

Kartlar

- Əgər müştəri premium olmayan kart müştərisidirsə, lakin aylıq xərcləməsi XXXX manat üzərindədirsə o zaman müştəriyə SMS, reklam və ya zəng ilə premium kart alma təklifi və ya premium kart üçün xüsusi təklif verilir. Beləcə, daha yuxarı seqment kart istifadə edən müştərinin banka qazandırdığı mübadilə komissiyası yüksəlməklə yanaşı, biz müştəri məmnuniyyətini təmin etmiş oluruq.

- Kartmane istifadə edən müştəri yeni keşbek növünə keçmək üçün XX AZN daha çox xərcləməsi lazımdırsa, bununla bağlı müştəriyə SMS göndəririk. Məsələn, “Hörmətli müştəri, XXXX nömrəli kartınızdan daha 51 AZN xərclədiyiniz halda 12 deyil, 24 AZN keşbek qazanacaqsınız”.

- XXXX AZN-dən yüksək əmək haqqı alan müştərilərə avtokredit və ipoteka krediti tərkibli reklamların göndərilməsi və s.

Təbii ki, gördüyümüz işlər bununla tamamlanmır. Fərqli məhsul qruplarında onlarla fərqli ssenari üzərindən müştərilərə yeni təkliflər göndəririk və bu bizim cari müştərilərlə iş strategiyamızın bir hissəsini təşkil edir.

Marketinq kommunikasiya və dəstək funksiyası kimi deyil, satış funksiyası kimi.

Test etdiklərimiz

A/B testing və optimallaşdırma – A/B testing-i əsasən rəqəmsal kanallarda reklamlar, influnser marketinqi və email marketinq kanallarında test etmişik. Gözlədiyimiz kimi rəqəmsal reklamlarda və influnser marketinqdə çox yaxşı nəticələr əldə etsək belə, email marketinq təcrübəmizdə A/B testing o qədər də uğurlu olmadı. “Uğurlu olmadı” dedikdə nəzərdə tutduğum xərclədiyiniz vaxt və resursları müqayisə edərkən digər kanallarla fərqi daha zəif nəticə göstərməsidir. Biz az resursla çox iş görməyə çalışırıq və məhz bu səbəbdən vaxt və resurslarımızı yalnız geri dönüşü yüksək nəticə gözlənilən kanallara sərf etməyin tərəfdarıyıq.

İnflunser kommunikasiya deyil, satış kanalı kimi.

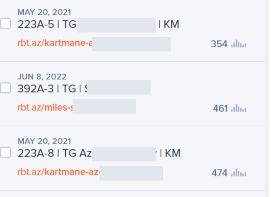

Bir çox brendlər influnser marketinqdən əsasən kommunikasiya kanalı olaraq, brend və ya məhsul tanıtımını artırmaq üçün istifadə edirlər. Biz də başlanğıcda fərqli məhsullar və kampaniyalar üçün eyni yanaşmanı sərgiləyirdik. Bu məqsədlə əsasən makro influnserlər və celebrity-lərlə əməkdaşlıq edirdik. Lakin sonradan influnserlərdən satış kanalı kimi istifadə etməyə qərar verdik. Fərqli interasiyalardan sonra gəldiyimiz qənaət budur ki, konkret məhsul (bizim örnəkdə Kartmane) satışı üçün makro və celebrity deyil məhz mikro influnserlərdən istifadə real satış gətirir. Mikro influnserlər ilə yanaşı həm də platforma influnserlərdən də (Telegram, Facebook qruplarını) istifadə etdik və kart satışı üzrə aşağıdakı nəticələri aldıq:

- Lead to conversion rate PPC ads conversion rate ilə müqayisədə 4 dəfə daha çoxdur

- Customer Acquision Cost PPC-yə nəzərən 37% daha aşağıdır

- Mikro influencerlər ilə istədiyimiz müştəri profilini hədəfləyə bildik

Təbii ki, mikro influnserlərin ən zəif cəhəti isə PPC-yə nəzərən əhatəni böyüdə bilməməkdir. PPC reklamlarında məbləği artıraraq toplanan lead sayını müəyyən yerə qədər məntiqli xərclə artırmaq mümkündür. Lakin mikro influnserlərdə isə məbləğdən asılı olmayaraq lead sayı ciddi artım göstərmir və ya olan artımın xərci PPC-dən daha yüksək olur.

Uğursuz testlərimiz

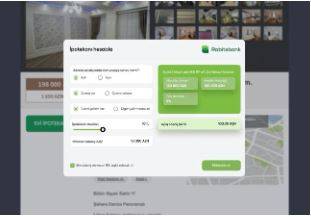

Müştərini axtarmaq əvəzinə müştəri olan yerə getmək – İpoteka nümunəsi

İpoteka kreditlərinin satışının artırılması üçün qeyri-ənənəvi bir yola əl atdıq. PPC reklamları verərək müştəri axtarmaq əvəzinə müştərilərin ev axtardıqları saytlara gedərək orada müştərilərlə görüşmək istədik. Bu məqsədlə ölkənin aparıcı ev elanı saytlarının birində bizim ipoteka krediti şərtlərinə uyğun olan evlərin səhifələrində (çıxarışlı, qiyməti 120.000 manatdan yuxarı və s.) əlaqə bölməsi altında bu “evi ipoteka ilə al” (ipotekaya müraciət et və s.) düyməsi yerləşdirdik. Müştəri evi bəyəndikdə bu düyməyə klikləyərək şəxsi məlumatlarını daxil edir və bu məlumatlar bizim CRM sistemimizə, daha sonra tele satış şöbəsinə düşür. Bir sonrakı proses isə işin texniki tərəfidir.

İdeya özlüyündə maraqlı olsa belə, əfsuslar olsun ki, istədiyimiz nəticələri vermədi. Lead sayı və konversiya gözlədiyimizdən az oldu. Düşünürəm ki, layihənin uğursuz olmasının əsas səbəbi ipoteka prosesinin bankımızda tam avtomatlaşdırılmış olmaması və bazarın bu kimi yeniliyə tam hazır olmaması idi. Tam rəqəmsal proses (tele satış olmadan) və bu kimi məhsulları rəqəmsal kanallar üzərindən almağa alışmış kütlə olarsa məhsulun uğurlu ola biləcəyini düşünürəm.

Kart və Kredit satışlarının alternativ kanallarla artırılması

Biz əsas məhsullarımızı hər nə qədər özümüz satsaq belə, alternativ kanallar və şirkətlərdən də bu məqsədlə istifadə edirik. Bu kanalların bəziləri uğurlu bəziləri isə uğursuz olub.

Uğursuz testlərimizdən bəziləri xəbər saytlarında fərqli növdə “lead generation” reklamları (banner, form və.s ), 3-cü tərəf lead generation şirkətləri ilə əməkdaşlıq olub. Daha detala getsək, əməkdaşlıq etdiyimiz şirkətlərdən biri hətta junk leadl-əri təmizləmək üçün özü müştərilərə ilk zəng edərək bizə yalnız Qualified Lead-ləri göndərməsi idi. İdeya hər nə qədər gözəl olsa da, reallıqda təmizlənmiş lead-lərlə belə konversiyamız normal PPC konversiyasından 300% qədər aşağı oldu. Ödənişi konversiya əsaslı etdiyimiz üçün hər iki tərəf üçün əməkdaşlıq cəlbedici olmadı.

Əlavə olaraq prosesdə həm də onu öyrəndik ki, xəbər saytları, hətta maliyyə-iqtisadiyyat xəbərləri saytlarından gələn lead-lər belə konversiya baxımından bizim öz kanallarımızda topladığımız lead-lərdən ciddi şəkildə aşağıdır.

Düşünürəm ki, ölkədə kredit aqreqatorlarının olmaması öz sözünü deyir. Biz alternativ satış kanallarını müqayisə edərkən özümüzdə olan ortalama konversiya rəqəmlərinə baxırıq. Burada maraqlı detal SMS kanalının və Rabita Mobile tətbiqi kanalından gələn lead-lərin konversiyasının digər kanallara nəzərən daha yüksək olmasıdır. Bu kanalları optimizasiya edərkən əsas hədəfimiz bazar ortalamasının üzərinə çıxmaqdır. Məsələn, tətbiqdən gələn sorğular üzrə konversiya ortalama 6.3%, saytımız üzərindən konversiya isə ortalama 8.3% üzərindədir. Biz yeni saytları, platformaları və o cümlədən 3-cü tərəf şirkətləri test edərkən müqayisə üçün əsas götürdüyümüz rəqəmlər məhz bu rəqəmlərdir.

İxtisaslı maliyyə xidmətləri aqreqatorlarının olması, açıq bankçılığa real keçidin təmini və bankların anderraytinqi öz saytlarında etməsi bu konversiya rəqəmlərini ciddi şəkildə artıra bilər.