Avropanın ən böyük banklarının İT sahəsinə orta illik investisiya qoyuluşları:

BNP Paribas — $7,1 milyard

HSBC — $6,0 milyard

Societe Generale — $4,7 milyard

Deutsche Bank — $4,5 milyard

UBS — $3,5 milyard

Barclays — $3,5 milyard

RBS — $2,9 milyard

Credit Suisse — $2,9 milyard

Commerzbank — $1,4 milyard

Bu rəqəmlər özündə həm öz İT şöbələrinə, həm də üçüncü tərəf məhsullarının alınmasına çəkilən xərcləri əks etdirir. Göründüyü kimi, ilk dördük 21,4 milyard dollar ilə hətta Google-u (Alphabet) qabaqlayır.

Daim xəbərlərdə səslənən tendensiyalardan biri də rəqəmsallaşmadır. Məsələn, Deutsche Bank-ın daxili yenidənqurması, nəticədə 975 nəfər ticarətçi və bankir işini itirdi. Qeyd edək ki, bununla yanaşı, bank işçilərinin yarısı İT ilə məşğuldur. Daha bir misal – İngiltərənin TSB Bank-nın bulud texnologiyasını yeritmək və rəqəmsal biznes yaratmaq məqsədi ilə IBM Services-lə əməkdaşlığa başlaması. Müxtəlif qiymətləndirmələrə görə, bu layihənin dəyəri 120 milyon funt sterlinq təşkil edir.

Sizin üçün necədir bilmirəm, amma mənim üçün bu “120 funt sterlinq!”dir, yəni olduqca böyük bir rəqəmdir.

Bu məqalə Avropa banklarının İT sahəsindəki istəkləri haqqındadır. Sizinlə Avropada baş verənlər barədə paylaşırıq. Daha dəqiq desək, tapdığımız barədə. Bundan əlavə, məqalədən fintexdə hansı sahələrə daha çox tələb olduğunu öyrənə bilərsiniz.

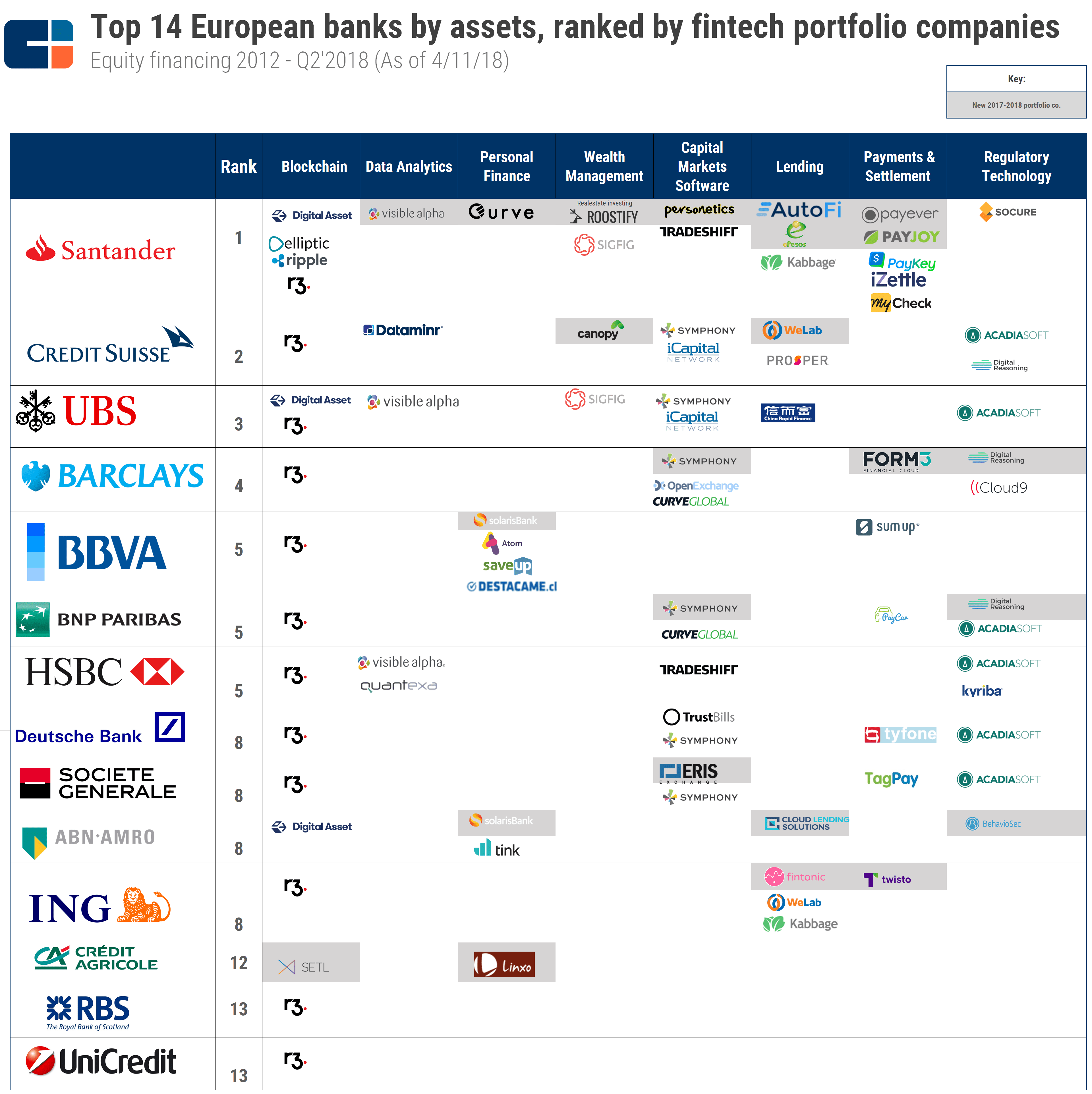

İT texnologiyalarına investisiya qoyarkən, Avropanın ən böyük bankları aşağıdakı fintex şirkətlərini seçirlər:

Cədvəlin mərkəzində bu və ya digər bankın yatırım etdiyi fintexlərin loqoları göstərilib. Aydınlıq gətirmək üçün onlar sənaye sahələri (sütünlar) üzrə təsnif edilib:

– blokçeyn;

– məlumatların təhlili;

– şəxsi maliyyə;

– kapital idarəetməsi;

– birjalar;

– kreditləşmə;

– elektron ödənişlər;

– tənzimləmə texnologiyaları;

İnvestisiya profilindən göründüyü kimi, bu qoyuluşlarının əsas məqsədi tənzimləyicilərin tələblərinə cavab vermək, mövcud xidmətləri rəqəmsallaşdırmaq və yeni məhsullar təklif etməkdir.

Cədvəldən gördüyünüz kimi, R3 şirkətlərinin (blokçeyn) və AcadiaSoft-un (tənzimləmə texnologiyası) işi çox yaxşıdır.

Beləliklə, banklar fintexləri alaraq tələbatı daha da stimullaşdırırlar. Bu il xüsusilə aktiv olub. Bunun nə ilə əlaqəli olduğuna və nəyə gətirib çıxardığına baxaq.

Fintex-bumun səbəbləri

1. COVID-19

Birinci ondan başlayaq. Ümid edirəm ki, bu mövzuya olan marağınız hələ tam soyumayıb. Distant xidmətə keçid həm bankların iş prosesini, həm də müştərilərin davranışını dəyişdirib. Dünyadakı bankların 53%-i pandemiya səbəbindən yeni digital-həllərin tətbiq olunduğunu bildirib. Əvvəla, sənədlər (rəqəmsal imza da daxil olmaqla), onlayn tətbiqlər və platformalar, o cümlədən blokçeyn texnologiyası sahəsindəki yeniliklərdən danışaq.

Növbəti altı ay ərzində avropalıların əksəriyyəti elektron cüzdanlardan təcridetmə dövrü ilə müqayisədə daha çox istifadə edəcək. Deutsche Bank-ın hesablamalarına görə, 2025-ci ilə qədər bu ödəniş üsulu populyarlıq baxımdan bank kartlarından sonra ikinci olacaq. Nağd ödənişlərin azalması səbəbindən isə mərkəzi bankların 80%-i öz rəqəmsal valyutalarını inkişaf etdirəcək.

2. GAFA

Böyük dördlük də (Google, Apple, Facebook və Amazon) Avropanın maliyyə xidmətləri bazarında girir. 2019-cu ildə, demək olar ki, hər marka haqqında belə bir xəbər çıxıb. Məsələ, Google istifadəçilər üçün fərdi bank hesablarını açıb. Bu layihə Citigroup ilə birlikdə hazırlanıb və Cache adını alıb.

Apple Avropa bazarına kredit kartlar buraxmağı, Facebook öz kriptovalyutasını inkişaf etdirməyi planlaşdırır, Amazon isə maliyyə ekosistemini yaratmaq üçün fintexləri alır.

Bu şirkətlərin geniş auditoriyaya sahib olmalarını nəzərə alsaq, onların ənənəvi banklar üçün potensial təhlükəyə çevrilməsi təəccüblü deyil.

3. Neobanklar

Xidmət üçün yüksək planka təyin edən digər rəqiblərdən biri də neobanklardır. 2019-cu ilin sonunda onların Avropadakı auditoriyası 15,3 milyon nəfər təşkil edib. Mütəxəssislərin qiymətləndirmələrinə görə, 2025-ci ilə qədər bu göstərici 50-85 milyon nəfər və ya 14 yaşdan yuxarı əhalinin 20%-i səviyyəsində olacaq.

Neobanklara misal olaraq Zelf startapını göstərmək olar. O, tətbiqsiz işləyir və istifadəçilərə messencerlər vasitəsi ilə kart almağa imkan verir. Statistik məlumatlara əsasən, təkcə birinci ayda 260 mindən çox kart sifariş edilib.

4. Messencerlər və sosial şəbəkələr

Bankla messencerdə mesajlaşmaq funksiyasına tələb həqiqətən böyükdür. Üçüncü tərəf platformalar vasitəsi ilə aparılan yazışmalar, banklar üçün müştərilərlə qarşılıqlı əlaqə kanalına çevrilib.

Bütün İnternet auditoriyasının 43%-i sosial şəbəkələrdən istifadə edir, 63%-i isə kommunikasiyanın digər növləri ilə müqayisədə messencerləri daha üstün sayır. İstifadəçilərin 48%-i təşkilatlarla telefonla deyil, müxtəlif onlayn “chat” otaqları vasitəsi ilə əlaqə saxlayır. Eyni zamanda, ödəniş qabiliyyətli müştərilərin 47%-i bunu messencerdə etməyə razı olduğunu bildirir.

5. Tənzimləyicinin tələbləri

Avropa Komissiyası tərəfindən 2018-2019-cu illərdə tətbiq olunan PSD2 direktivi, öz öhdəsinə müştəri hesablarına pulsuz və etibarlı çıxışı olan ödəniş xidmətlərini götürür. O, formal olaraq açıq API tələb etmir və Open Banking-in əsasını təşkil edir.

Bununla yanaşı, Bazel III standartlarına (bank tənzimlənməsi standartı) əsasən, İT-yə qoyulan investisiyalar qeyri-maddi aktivlər kimi bankların kapitalından çıxılır. Daha sadə desək, bank İT-yə xərclədiyi pulla borclarını ödəyə bilməz. Bu, bankları texnoloji inkişaf istiqamətini ehtiyatla seçməyə məcbur edir.

6. Super tətbiqlər

Super tətbiqlər – açıq bankçılığın gələcəyini əks etdirən trendlərdən biridir. WeChat, Grab, AliPay, Zalo və digərləri – bütün bunlar bir ekranda çox əməliyyat yerinə yetirməyə imkan verən xidmətlərdir. Məsələn, dostlarla ünsiyyət qurmaq, taksi çağırmaq, təyyarəyə bilet almaq, pul köçürmək, yemək sifariş etmək və s.

Avropa İttifaqının hüdudlarında bu tətbiqlərin analoqu yoxdur. Qərbdə isə bu istiqamətdə müəyəyn addımlar Google Maps tərəfindən atılır. Onun vasitəsi ilə restoranlarda yer tutmaq, taksi sifariş etmək və bilet almaq mümkündür.

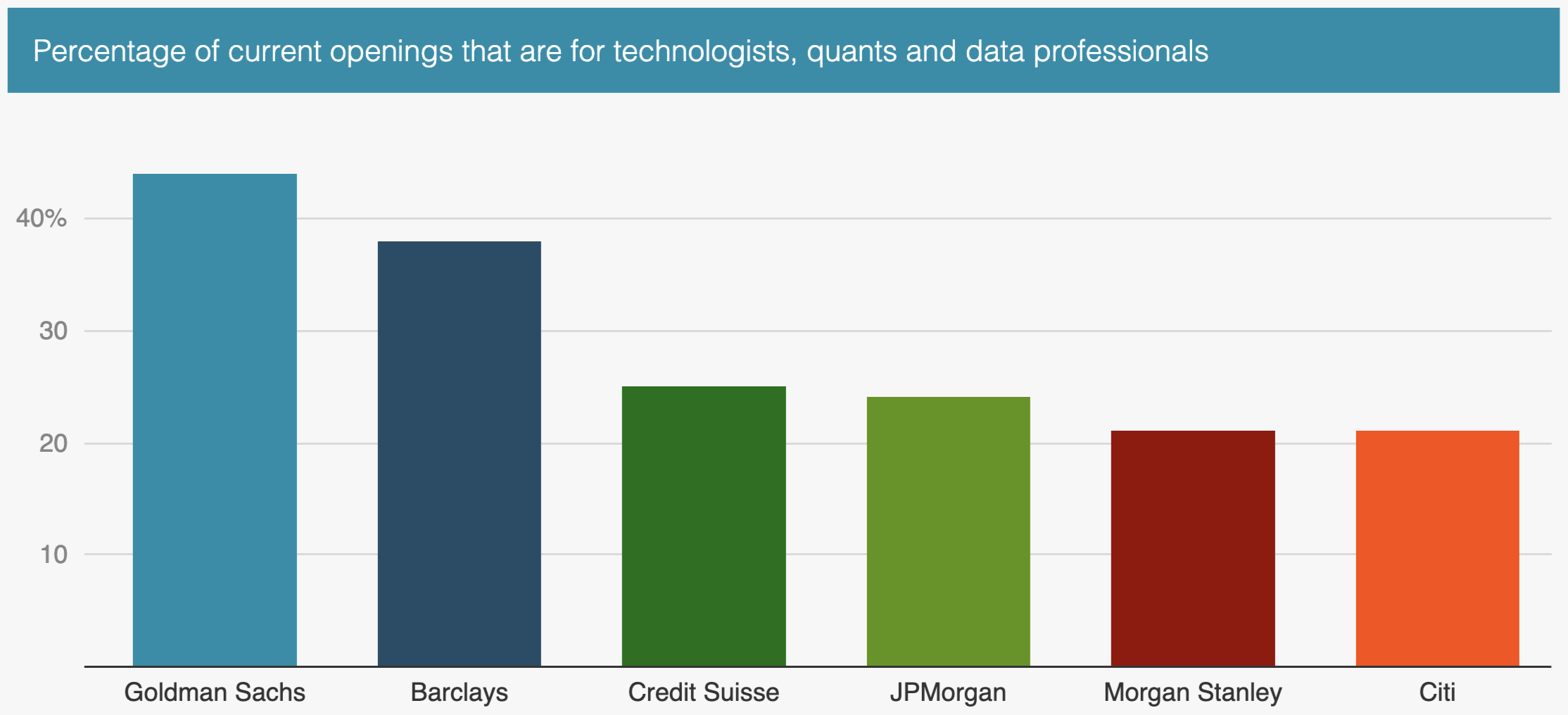

Yaxın gələcəkdə bankların ehtimal olunan strateji seçimi öz super tətbiqini yaratmaq və ya inkişaf mərhələsində olanlara qoşulmaq olacaq. Bununla da İT mütəxəssislərinə tələb artmağa davam edəcək. Düzdür, aşağıdakı qrafikdə yalnız Amerika statistikası göstərilib, lakin güman edirəm ki, bu tendensiya həmçinin Avropada da özünü göstərib.

Əlbəttə, İT mütəxəssisləri karyeralarının başlanğıcında və ixtisas dəyişdikdə maliyyə sahəsi haqqında da düşünməlidirlər.

Nəticə nədir?

Sadaladığım bu amillər istifadəçi gözləntilərinin yeni səviyyəsini yaradır. Hər yaşdakı bank müştərilərinin 60-85% -i gündəlik əməliyyatlar, 10-25% -i isə mürəkkəb əməliyyatlar üçün internet və mobil bankçılıqdan istifadə etməyi üstün tutur.

Bununla birlikdə, yalnız bank tətbiqinə sahib olmaq kifayət deyil. İstifadəçilər banklardan qüsursuz təcrübə gözləyirlər. Statistik məlumatlara əsasən, qeydiyyatdan keçmə prosesi mürəkkəb olduqda auditoriyanın 40%-i bu rəqəmsal məhsuldan imtina edir.

İstifadəçilərin yeni prioritetlərinə aşağıdakılar daxildir:

– alış-verişi onlayn həyata keçirmək etmək imkanı;

– brendin dəyərlərini başa düşmək və onları bölüşmək;

– fərdi məlumatların təhlükəsizliyini təmin etmək;

– məlumatlardan valyuta kimi istifadə etmək imkanı (məsələn, bonuslar müqabilində);

– xidmətlərin gecə-gündüz əlçatan olması;

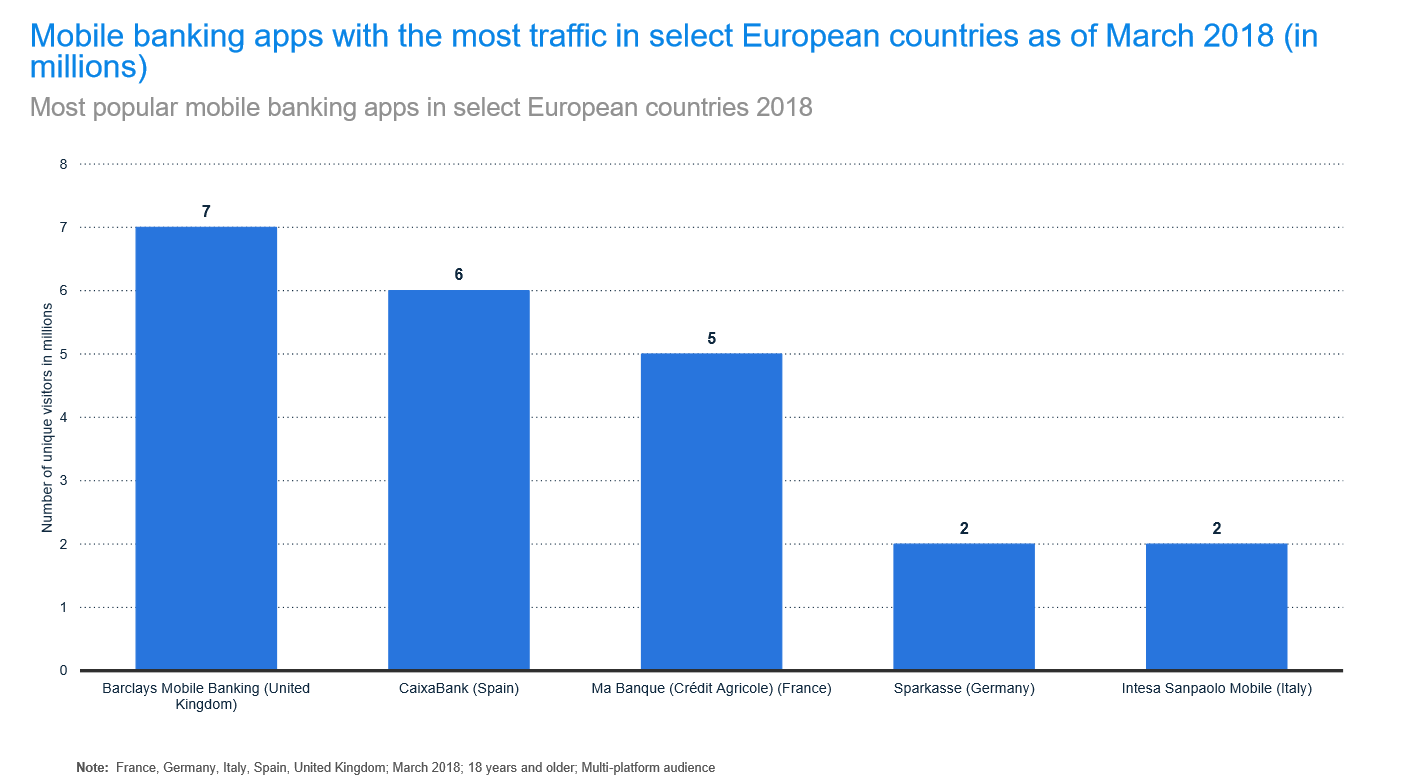

Eyni zamanda, Deloitte-nin fikrincə, bankların hazırkı tətbiqləri müştərilərin “rəqəmsal” ehtiyaclarına cavab vermirlər. Xüsusilə, tətbiqə daxil olmaq prosesi və xarici xidmətlərə inteqrasiya (halların 41%-ində insanlar narazıdır) zəif reallaşdırılıb. Maraqlıdır ki, ən çox istifadə olunan bank tətbiqetmələrinin siyahısı Avropanın ən böyük banklarının siyahısı ilə üst-üstə düşmür:

– Barclays Mobile Banking (Böyük Britaniya) — ayda 7 milyon nəfər;

– CaixaBank (İspaniya) — ayda 6 milyon nəfər;

– MaBanque (Crédit Agricole) (Fransa) — ayda 5 milyon nəfər;

– Sparkasse (Almaniya) — ayda 2 milyon nəfər;

– Intesa Sanpaolo Mobile (İspaniya) — ayda 2 milyon nəfər;

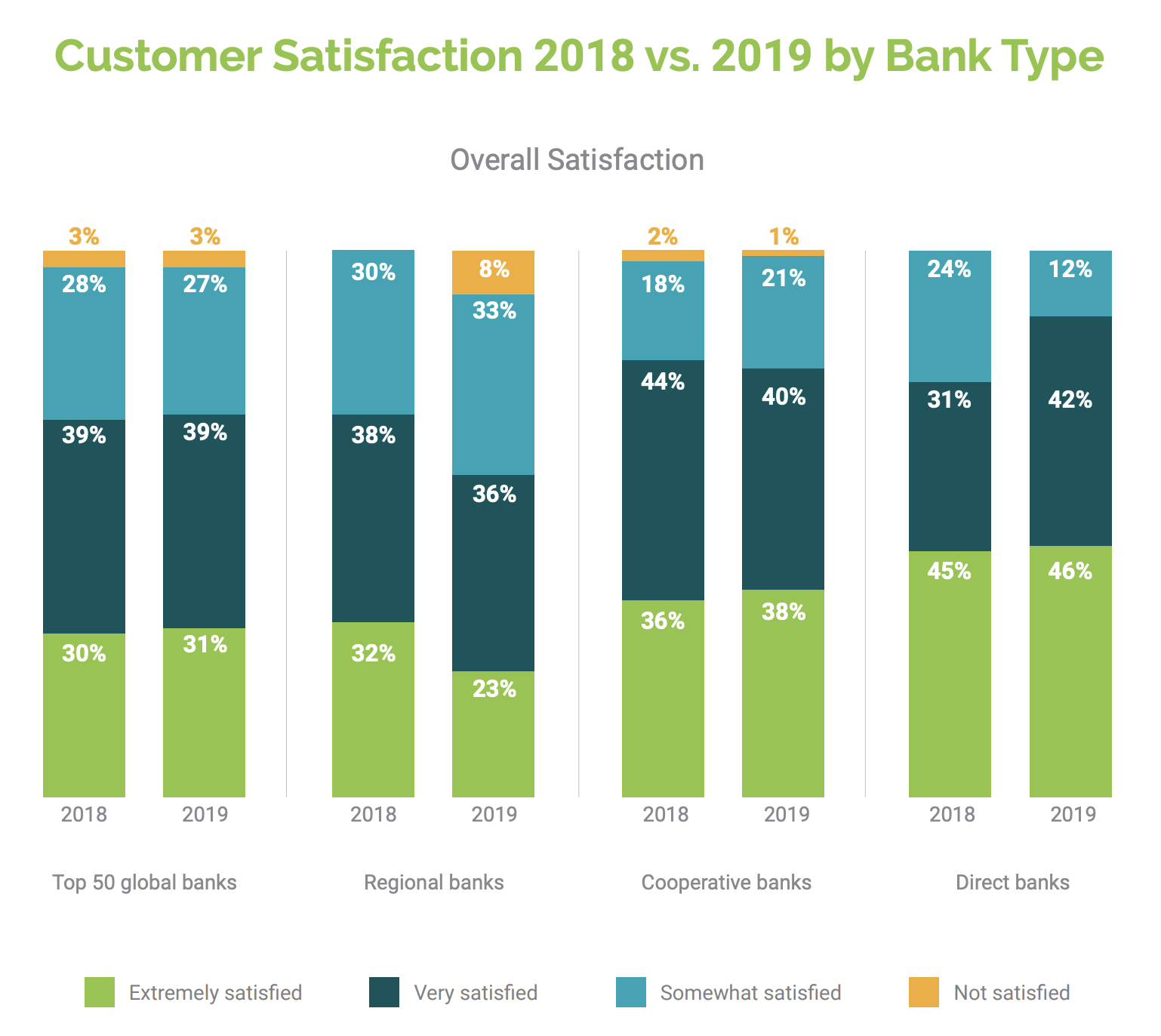

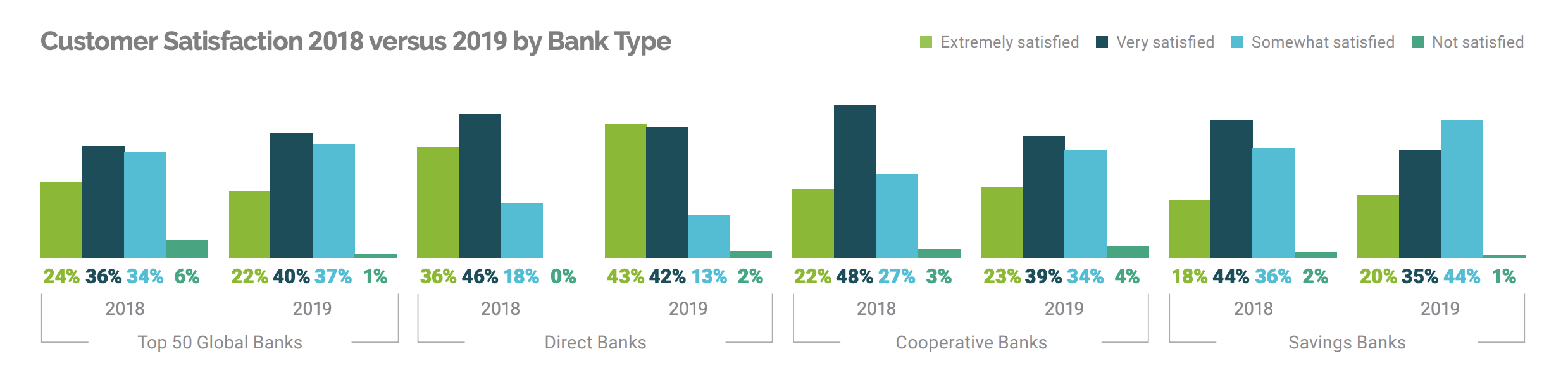

Bankların ümumi məmnuniyyət səviyyəsinə gələndə isə mənzərə aşağıdakı kimidir:

Böyük Britaniya:

Almaniya:

Göründüyü kimi, özündə rəqəmsal bankları cəmləşdirən filialları (qrafikdəki Direct Banks) olmayan banklar müştərilər tərəfindən daha çox sevilirlər. Əlbəttə ki, ənənəvi bankların əksər hissəsi bu boşluqdan məmnun deyil.

Yeri gəlmişkən, İT mütəxəssisləri üçün əla bir xəbər var: Avropada boş iş yerlərinin 60%-i rezidentlər tərəfindən bağlana bilər. Yaz ayından bəri distant iş rejiminin artan populyarlığını nəzərə alsaq, həmyerlilərimizin neobanka işə düzəlmək şanslarını əvvəlkindən daha yüksək qiymətləndirə bilərik.

Ənənəvi banklar üçün isə xəbər olduqca məyusedicidir: müştəri bazasını əldə saxlamaq və genişləndirmək üçün onlar yenə də dəyişmək məcburiyyətində qalacaqlar.