Pul dediyimiz şey son əsrlərin ən böyük inqilabını yaşayır. Müasir texnologiyaların tətbiqi və koronavirus pandemiyası istehlakçıları nağdsız ödənişlərə sövq edir, bitkoin kimi alternativ konsepsiyalar isə populyarlıq qazanır. Nəticədə, mərkəzi banklar onlara uyğunlaşmaq üçün cəld hərəkət etməyə çalışırlar. Onlar özəl alternativlərdən daha təhlükəsiz, daha davamlı və ucuz ödəniş sistemi yaratmağa söz verirlər. Baham adaları, Şərqi Karib Valyuta İttifaqı və Nigeriya bankları öz rəqəmsal valyutasını buraxan mərkəzi banklar (qısaca CBDC) arasında ilkdirlər. ABŞ-ın Federal Ehtiyatlar Sistemi və İngiltərə Bankı daha ehtiyatlı davranırlar, Çin Mərkəzi Bankı və Avrozona isə hələki sınaq mərhələsindən keçirlər.

Mərkəzi bankların rəqəmsal valyutası necə olacaq?

Ən azı zahirən bu, bank hesabında elektron pul saxlamaqdan və pulu göndərmək üçün plastik kart, smartfon və ya proqramdan istifadə etmək kimi olacaq. Əsas fərq ondan ibarətdir ki, mərkəzi bank tərəfindən təqdim edilən pul (nağd pul kimi ) risksiz aktivdir. Məsələn, fiziki dollar əsginasları həmişə bir dollar dəyərindədir. Kommersiya bankı ehtiyac yarandıqda hesabdakı vəsaiti fiat pula çevirsə, həmin bank ödəmə qabiliyyəti və likvidlik risklərinə məruz qalır, yəni istehlakçılar vəsaitlərini geri götürə bilməyə və ya nadir hallarda hətta itirə bilər. Əsginaslar və sikkələr kimi CBDC-lər birbaşa mərkəzi bankın məsuliyyəti olacaq.

Bu, ödənişləri necə dəyişdirəcək?

CBDC bir neçə formada mövcud ola bilər, lakin onların hamısının məqsədi eynidir – ödənişləri sürətləndirmək. Mövcud sistemdə kommersiya bankları mərkəzi bankların pullarından istifadə edirlər, lakin bu proses texnoloji və əməliyyat cəhətdən ani olmur.

Bunun kriptovalyutalarla nə əlaqəsi var?

Potensial texnologiya dizaynından başqa, demək olar ki, yoxdur. CBDC konseptual olaraq bitkoin kimi kriptovalyutalardan fərqlənir, hansıki əmanət vasitəsi olmaq üçün çox dəyişkəndir. Bitkoin daha çox spekulyativ aktivdir. Bu kriptovalyutanın tərəfdarlarını cəlb edən əsas məqam onun qeyri-mərkəzləşdirilməsi, yəni bütün əməliyyatların ictimaiyyətə açıq olmasıdır. CBDC mərkəzi bank tərəfindən idarə olunur. Bəzi ölkələr blokçeyn kimi tanınan paylanmış reyestr texnologiyasının tam və ya qismən istifadəsini sınaqdan keçirsələr də, ortada hələki heç nə yoxdur.

CBDC-nin hansı növləri var?

İki əsas istiqamət var: topdan və pərakəndə. Pərakəndə layihələrdə CBDC-lər hesablar vasitəsilə buraxılacaq və faktiki olaraq mərkəzi və ya kommersiya banklarında olacaq. CBDC əsaslı sistemin kredit riski yoxdur: vəsaitlər vasitəçinin deyil, mərkəzi bankın balansında saxlanılır. Pərakəndə yanaşma ənənəvi bank xidmətlərinə çıxışı olmayan istehlakçılar üçün xüsusilə faydalı ola bilər. Bununla belə, Danimarka kimi bəzi ölkələr bu variantı istisna edir, çünki bu, bankları əmanətçilərin mərkəzi bank hesablarına üstünlük verməsi təhlükəsi ilə qarşı-qarşıya qoyur. Digər mərkəzi banklar analoji maliyyə sabitliyi risklərinin qarşısını almaq üçün maksimum vəsaitlərə məhdudiyyətlər tətbiq edəcəklərini bildiriblər. Topdansatış layihələrində rəqəmsal valyutaya giriş yalnız banklara və digər qurumlara veriləcək ki, mövcud maliyyə sistemi daxilində ödəniş axını daha sürətli və daha ucuz olsun.

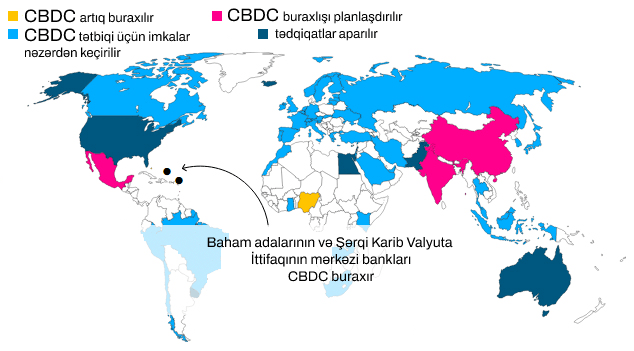

Rəqəmsal iddialar

Ölkələrin mərkəzi bankları rəqəmsal valyutaların inkişafının müxtəlif mərhələlərindədir:

Kimlər tətbiq etməyə çalışır?

BVF-nin məlumatına görə, 100-ə yaxın ölkə CBDC-nin öyrənilməsinin müxtəlif mərhələsindədir. Hindistan mərkəzi bankının növbəti maliyyə ilində rəqəmsal rupi buraxmaq, Çin isə 2022-ci ildə Pekində keçiriləcək Qış Olimpiya Oyunları ərəfəsində idmançılar və tamaşaçılara rəqəmsal yuan təqdim etmək xəbəri ilə ödənişlər dünyasını təəccübləndirdi. Şərqi Karib dənizində ümumi mərkəzi bankı olan bəzi adalar artıq öz valyutalarını istifadəyə veriblər – məsələn, “DCash”. Ötən il vulkan püskürməsi minlərlə insanı evini tərk etməyə məcbur etdikdən sonra “DCash” Sent-Vinsent və Qrenadin adlarında geniş yayılmağa başladı.

Kim yox?

Məsələn, FED rəqəmsal valyuta ideyasını dəstəkləmir, lakin bu yaxınlarda onun potensial üstünlüklərini əks etdirən 35 səhifəlik sənədi dərc etdi. Bununla belə, o, belə bir valyutanın buraxılmasının məqsədəuyğunluğu barədə qəti nəticə çıxarmayıb və istənilən halda Ağ Ev və Konqresin dəstəyi olmadan hərəkət etməyəcəyini açıqladı. Kanada Bankı da rəqəmsal valyuta yaratmaq üçün hələ də tutarlı bir səbəb tapmayıb, lakin CBDC-lərin buraxılması üçün texniki imkanları artırmağa və bu məsələnin aktuallığını artıra biləcək inkişafları izləməyə davam edir.

Üstünlüklər nədən ibarətdir?

Əgər mərkəzi banklar texniki çətinliklərin öhdəsindən gələ bilsələr, rəqəmsal valyutalar ölkələr daxilində və sərhədlər arasında daha sürətli və ucuz pul köçürmələrini təmin edə bilər. BVF sənədində deyilir ki, yeni valyutalar özəl maliyyə institutlarının fəlakətlərlə üzləşdiyi bölgələrdə inklüzivliyi genişləndirməyə kömək edə bilər. Avropa Mərkəzi Bankının prezidenti Kristin Laqard rəqəmsal avronun artan proteksionist siyasətlər qarşısında xüsusilə vacib ola biləcəyini söyləyib. Çin üçün rəqəmsal valyuta sürətlə rəqəmsallaşan iqtisadiyyatla ayaqlaşmaq və ona nəzarət etmək üçün mümkün bir yol təqdim edir. Digər tərəfdən, bu, hökumətə nəzarət üçün əlavə alət verə bilər.

Başqa hansı çatışmazlıqlar ola bilər?

Bu məsələdə səhv etmək riski əhəmiyyətlidir, buna görə əksər mərkəzi banklar indiyədək ehtiyatlı davranıblar. CBDC modelindən asılı olaraq, mərkəzi banklar ya kommersiya banklarını sıxışdırmağa, ya da bank işinin bütün çətinliklərini öz üzərinə götürməyə risk edirlər. İdarəçilikdə olan problemlər ictimai etimadı sarsıda bilər ki, bu, mərkəzi banklara faiz dərəcələrinin artırılması kimi populyar olmayan işlər görməyə imkan verəcək. Bundan əlavə, bəzi tədqiqatçılar mövcud blokçeyn texnologiyasının kifayət qədər böyük həcmdə birdəfəlik əməliyyatları dəstəkləyə biləcəyinə şübhə edirlər. Çin Xalq Bankının rəsmisi bildirib ki, araşdırma bitkoin blokçeyninin gücünün 2018-ci ilin Çin Subaylar Günü alış-veriş tətilində saniyədə 92 771 əməliyyat təşkil edən pik tələbdən xeyli aşağı olduğunu müəyyən edib. Digər tədqiqatlar vurğulayırlar ki, efir (Ethereum) saniyədə orta hesabla 15 əməliyyat emal edir, “Visa” onların 24 minini idarə edə bilir.