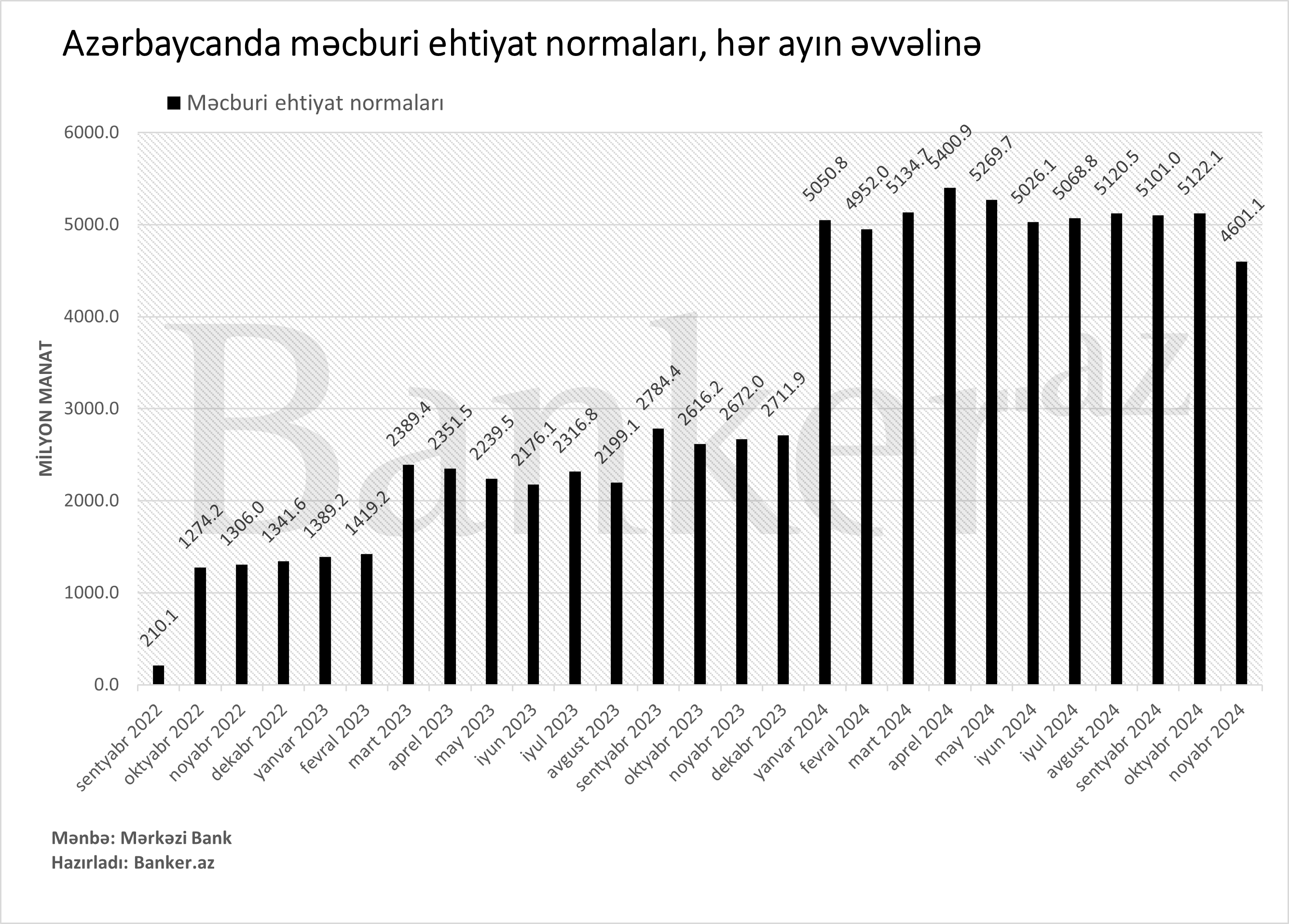

Oktyabr ayı ərzində Məcburi Ehtiyat Normalarının (MEN) həcmi yarım milyard manat ekv.-də azalaraq 5.122 mlrd. manatdan 4.601 mlrd. manata düşüb.

Banker.az bu azalma ilə bağlı Azərbaycan Mərkəzi Bankına sorğu ünvanlayıb.

AMB sorğuya cavab olaraq bildirib ki, məcburi ehtiyatlar bankların öhdəlikləri, əsasən depozitlər əsasında hesablanır.

“Depozitlərin həcminin və strukturunun dəyişimindən asılı olaraq saxlanılan məcburi ehtiyatların məbləği aylar üzrə azala və ya arta bilər. Bildiyiniz kimi banklara tətbiq olunan məcburi ehtiyat normaları 3 meyar üzrə differensiallaşdırılır. Belə ki, hüquqi şəxslərin depozitlərinin müəyyən limiti keçib-keçməməsindən, əlaqəli depozitlərin cəmi depozitlərdə payından və banka aidiyyəti olan şəxslərin depozitlərinin cəmi depozitlərdə payından asılı olaraq məcburi ehtiyat normaları dəyişir”, – deyə məlumatda bildirilib.

Məcburi ehtiyat normaları bank sektorunda likvidliyin daha effektiv tənzimlənməsi, likvidliyin təmərküzləşməsi səviyyəsinin azaldılması, habelə de-dollarlaşmanın dəstəklənməsi kimi məqsədlərlə tətbiq edilir.

Məcburi ehtiyatlar kommersiya bankları tərəfindən cəlb olunmuş depozitlərin mərkəzi bankda məcburi saxlanılan hissəsidir. Məcburi ehtiyat norması qaldırıldıqda bank sisteminin kredit vermək qabiliyyəti məhdudlaşır və beləliklə, iqtisadiyyatda pul kütləsinin həcmi azalır. Mərkəzi Bank məcburi ehtiyat normasını azaltdıqda isə bunun əksi baş verir. Məsələn, bir fərd kommersiya bankına 1000 manat məbləğində əmanət qoyur və məcburi ehtiyat norması 1%-dir. Bu halda kommersiya bankı cəlb etdiyi məbləğin 1%-ni, yəni, 10 manatını Mərkəzi Bankda saxlamalıdır. Nəticədə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin hamısını deyil, 990 manatını kredit resursu kimi istifadə edə bilər. Mərkəzi Bank məcburi ehtiyat normasını 1%-dən 2%-ə qaldırdığı təqdirdə isə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin yalnız 980 manatını kredit kimi verə biləcəkdir.

Mərkəzi Bank bildirir ki, son illərdə məcburi ehtiyat aləti ilə sistemdəki izafi likvidliyin bir hissəsini sterilizasiya etməklə pul siyasətinin daha effektiv həyata keçirilməsinə nail olmuşdur. Belə ki, 2022-ci ilin sentyabrından pul siyasətinin yeni əməliyyat çərçivəsinə paralel olaraq məcburi ehtiyatların yeni normalarla tətbiqinə başlanılmışdır. Nəticədə banklararası təminatlı və təminatsız bazarda aktivlik artmış, pul bazarında istinad faizləri formalaşmış və uçot faiz dərəcəsinin transmissiyası güclənmişdir.

“Məlum olduğu kimi hazırda pul bazarında faizlər Mərkəzi Bankın faiz dəhlizi daxilində hərəkət edir. Belə ki, 2024-cü ilin noyabr ayında banklararası təminatsız pul bazarında 1-3 günlük əməliyyatlar üzrə orta faiz dərəcəsi 1D AZIR 7.66% (oktyabrda 7.48%) təşkil etməklə dəhliz daxilində formalaşmışdır. Təhlillər göstərir ki, müəyyən bank qrupları üzrə banklararası faizlərlə hüquqi şəxslərin manatla depozitləri üzrə faizlər eyni istiqamətdə dəyişir. Qeyd olunanlar pul siyasəti qərarlarının faiz kanalı ilə ötürücülüyünün yaxşılaşdığını göstərir”, – AMB bildirir.

Təmərküzləşmə meyllərinə qarşı…

Tənzimləyici hesab edir ki, məcburi ehtiyat normalarının müxtəlif meyarlarla differensiasiya edilməsində məqsəd məhz bank sektorunda likvidliyin daha effektiv tənzimlənməsi və likvidliyin təmərküzləşməsi səviyyəsinin azaldılmasıdır. Bu meyarların tətbiqi ilə likvidliyin daha çox təmərküzləşdiyi banklar daha çox məcburi ehtiyat saxlamalı olurlar.

AMB bildirir ki, məcburi ehtiyat normalarının dəyişdirilməsi ilə bağlı qərarlar bank sistemindəki likvidliyin həcmi və strukturu nəzərə alınmaqla pul siyasəti çərçivəsinin təkmilləşdirilməsi çərçivəsində verilə bilər.

“Məcburi ehtiyat normaları ilə əlaqədar hər hansı qərar qəbul edildikdə ictimaiyyət bu barədə məlumatlandırılacaqdır”, – məlumatda bildirilir.