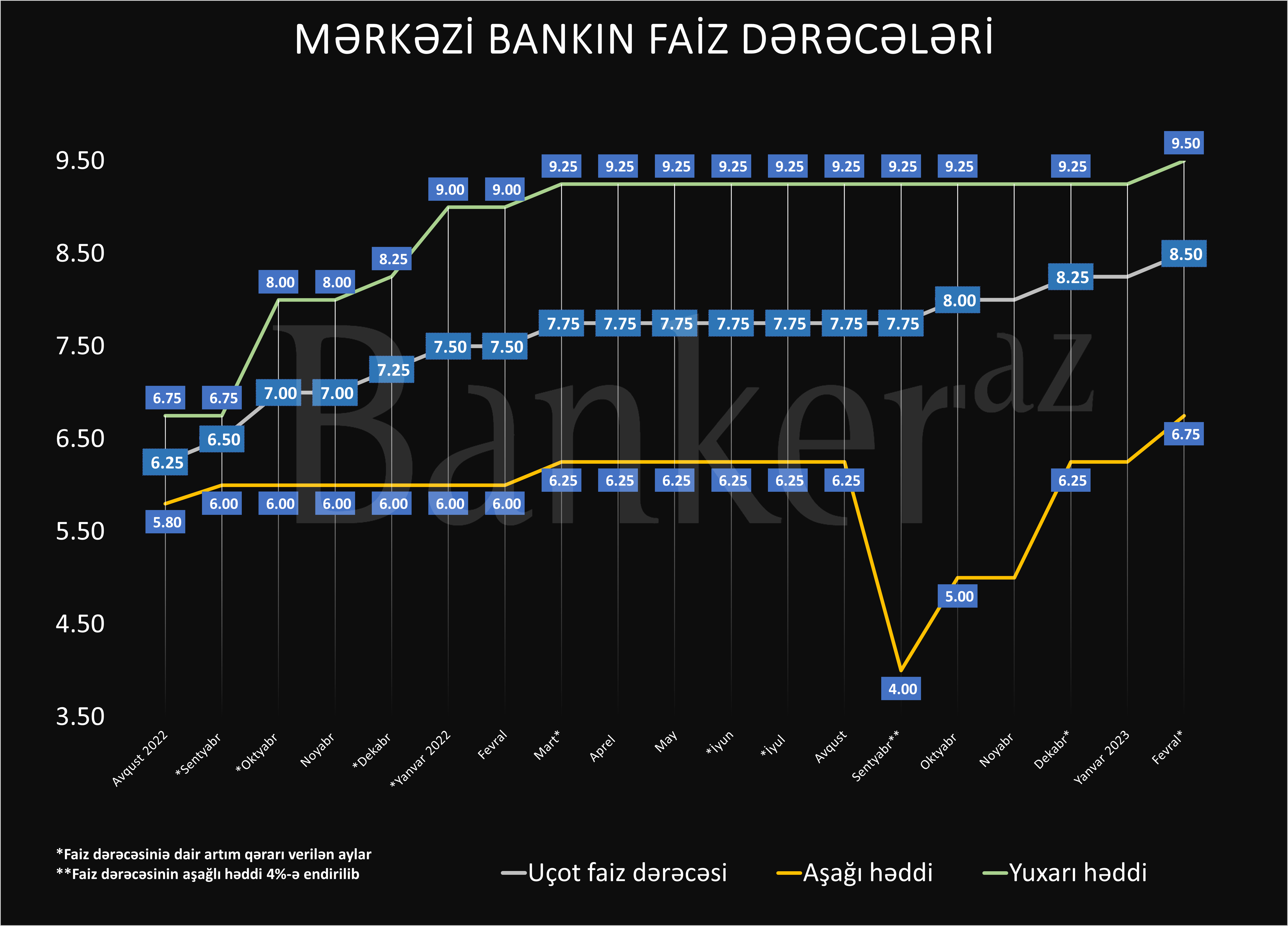

Azərbaycan Respublikası Mərkəzi Bankının İdarə Heyətinin qərarı ilə uçot dərəcəsi 0.25 faiz bəndi artırılaraq 8.5%-ə, faiz dəhlizinin aşağı həddi 0.50 faiz bəndi artırılaraq 6.75%-ə, faiz dəhlizinin yuxarı həddi isə 0.25 faiz bəndi artırılaraq 9.5%-ə qaldırılmışdır.

Bu barədə Banker.az-a AMB-dən bildirilir.

2022-ci ilin mart iclasından bu tərəfə faizlərin yuxarı həddi ilk dəfədir ki, artırılır.

Bu qərar daxili və xarici mühitdə inflyasiyaya artırıcı və azaldıcı təsir göstərən amillərin dinamikası nəzərə alınmaqla verilmişdir.

Dünya enerji və ərzaq qiymətlərinin stabilləşməsi şəraitində 2022-ci ilin IV rübündən başlayaraq ticarət tərəfdaşı olan ölkələrdə inflyasiya tədricən azalmağa başlamışdır. Əksər ölkələr tərəfindən pul siyasətinin sərtləşdirilməsi qlobal iqtisadi aktivliyin faktiki və gözlənilən dinamikasına da təsir göstərir. Beynəlxalq konyunkturun tədiyə balansı baxımından Azərbaycan üçün əlverişli olaraq qalması, habelə ölkənin strateji valyuta ehtiyatlarının artması qiymət sabitliyinin əsas lövbəri olan məzənnə sabitliyini gücləndirir. Son proqnozlar da 2023-cü ildə cari hesabın profisitli olacağını gözləməyə əsas verir. Manatın nominal effektiv məzənnəsinin möhkəmlənməkdə davam etməsi inflyasiyanın xarici mənşəli xərc amillərini əhəmiyyətli neytrallaşdırır.

Bununla belə inflyasiya mühiti, o cümlədən tələb və təklif amillərinin gözlənilən dəyişimi ilə bağlı qeyri-müəyyənliklər yüksək olaraq qalır. Geosiyasi gərginliyin davam etməsi və bəzi aparıcı iqtisadiyyatlarda COVID-19-la bağlı vəziyyət inflyasiyanın xarici mühitini çox dəyişkən edir. Stimullaşdırıcı fiskal siyasət və ölkənin xarici valyuta daxilolmalarının artmasının təsiri altında məcmu tələbin genişlənməsi şəraitində iqtisadi artım öz potensial səviyyəsini üstələyir. 2022-ci ildə əhalinin nominal gəlirlərinin 20%-i üstələyən artımının ardınca cari ildə növbəti sosial islahat paketinin reallaşması və kredit aktivliyi məcmu tələbin əsas komponenti olan istehlakı əhəmiyyətli artıra bilər. 2022-ci ilin dekabrında illik inflyasiya 14.4% olmuşdur ki, bu da 2022-ci ildə müşahidə edilən pik səviyyə (sentyabr ayında 15.6%) ilə müqayisədə cəmi 1.2 faiz bəndi azdır. İnflyasiyanın əsas struktur komponenti olan ərzaq inflyasiyası 19% olmaqla yüksək olaraq qalır. İstehsalçı qiymətləri (dekabrda illik artım kənd təsərrüfatı istehsalçı qiymətləri indeksi üzrə 10.2%, qeyri-neft sənaye qiymətləri indeksi üzrə 10.6% olub) və idxal qiymətləri (noyabrda illik idxal qiymətlərinin artımı 23.4% olub) indekslərinin artım templəri ikirəqəmli səviyyədədir. İnflyasiya gözləntilərinin həssaslığı da inflyasiya riskləri sırasındadır. 2022-ci ilin dekabrında keçirilən sorğuların nəticələrinə görə inflyasiya tempinin yüksələcəyini gözləyən ev təsərrüfatlarının payı 2 faiz bəndi artaraq 22%-ə yüksəlmişdir. Ümumilikdə illik inflyasiya azalmaya meyil göstərsə də onun proqnozlaşdırılan səviyyəsi hədəf göstəricisini üstələməkdə davam edir. Yenilənmiş proqnozlara görə baza ssenari üzrə fərziyyələr sabit qalarsa 2023-cü ildə illik inflyasiyanın 8% ətrafında olacağı gözlənilir.

İnflyasiya mühitində qeyd olunan risklərə reaksiya olaraq Mərkəzi Bank monetar şərait vasitəsilə inflyasiyanı azaltmağa çalışır. 2022-ci ilin sentyabrından başlayaraq yeni pul siyasəti alətlərinin tətbiqi nəticəsində həm təminatlı, həm təminatsız banklararası bazarda ilk dəfə olaraq qısamüddətli faizlər Mərkəzi Bankın faiz dəhlizinin parametrlərinə reaksiya verməyə başlamışdır. Mərkəzi Bankın notları və dövlət qiymətli kağızları üzrə gəlirlilik səviyyəsində də adekvat reaksiya müşahidə edilir. Sterilizasiya əməliyyatlarının effektivliyini yüksəltmək üçün Mərkəzi Bank not hərraclarının şərtlərinə müntəzəm yenidən baxır. Pul siyasətinin sterilizasiya əməliyyatlarının aktivləşdirilməsi 2022-ci ildə manatla pul bazasının artım tempini 10.2 faiz bəndi azaldaraq 12.1%-ə endirmişdir. Qeyd edək ki, ilin son ayında pul təklifinin artım tempinin yüksəlməsi əsasən fiskal əməliyyatlarla bağlı olmuşdur. Ötən il məcburi ehtiyatlar üzrə normaların qaldırılması və müvafiq makroprudensial tələblərin sərtləşdirilməsi kredit aktivliyinin məhdudlaşmasına imkan vermişdir. Nəticədə 2022-ci ildə istehlak portfeli üzrə orta aylıq artım tempi iyul ayından sonra 2.3%-dən 1.6%-ə azalmışdır. Faiz dəhlizinin maliyyə sistemindəki faizlərə təsirinin gücləndirilməsi və bank sistemində likvidliyin təmərküzləşməsinin məhdudlaşdırılması məqsədilə məcburi ehtiyat normalarına dair yeni qərar qəbul edilmişdir. Qərara alınmışdır ki, 2023-cü ilin fevral ayından başlayaraq bütün banklar məcburi ehtiyatları yeni normalara uyğun saxlasınlar. Qeyd olunan qərarlar monetar şəraiti sərtləşdirməklə inflyasiyanın tələb amillərinin effektiv tənzimlənməsinə imkan verir.

Pul siyasətinə dair növbəti qərarlar inflyasiyanın xarici və daxili amilləri üzrə potensial risklərin reallaşma dərəcəsindən asılı olaraq veriləcəkdir. Növbəti pul siyasəti qərarlarının qəbulu üçün makroiqtisadi proqnozlar rüblük əsasda yenilənəcəkdir. Mərkəzi Bank bundan sonra da məcmu tələbin izafi genişlənməsini məhdudlaşdırmaqla inflyasiya təzyiqlərini azaltmaq üçün sərəncamında olan bütün alətlərdən və mexanizmlərdən istifadə edəcəkdir. İllik inflyasiya göstəricilərinin və proqnozlarının davamlı olaraq azalması halında ilk olaraq pul siyasətinin sərtləşdirilməsi üzrə pauza götürüləcək, sonra isə onun normallaşdırılması, yəni azaldılması imkanları nəzərdən keçiriləcəkdir. Faiz dəhlizinə dair qərar verərkən Mərkəzi Bank pul siyasətinin kumulyativ sərtləşmə dərəcəsini və onun inflyasiyaya ötürülməsi üçün tələb olunan zaman intervalını da nəzərə alacaqdır.

Pul siyasәti ilə bağlı növbəti qərar barədə məlumat 2023-cü il mart ayının 29-da ictimaiyyətə açıqlanacaqdır.