Banker.az Azərbaycanda uçot faiz dərəcəsi ilə bağlı Mərkəzi sorğu ünvanlayıb. Sorğunun məqsədi proseslərin necə davam etdiyini öyrənmək olub.

Sual niyə maraq doğurur onu da öncədən açıqlayaq.

Bildiyimiz kimi, dünyada pandemiya dövründə ticarət zənciri ilə bağlı qırılma riskləri, Rusiya-Ukrayna münaqişəsi fonunda istehlak qiymətləri indeksi son 4 onilliyin maksimumuna çatıb. Bununla mübarizə üçün nəzəri olaraq əsas alətlərdən biri olan uçot faiz dərəcəsi əksər böyük iqtisadiyyatların mərkəzi bankları tərəfindən (Yaponiya və Türkiyə istisna) qaldırılıb. Bu yolla həmin ölkələr tüğyan edən inflyasiyanı hədəf çərçivəsinə salmaq istəyirlər.

İqtisadi nəzəriyyəyə görə, inflyasiyanı cilovlamaq üçün mərkəzi bankların əsas alətlərindən biri də uçot faiz dərəcəsidir. Uçot faiz dərəcəsinin qaldırılması ilə iqtisadiyyat kredit götürməyə meylini azaldır, əvəzində investisiya baxımından gəlirliliyi artan depozitlərə maraq artır və beləcə, pulun azalması onun dəyərdən düşməsini neytrallaşdırır.

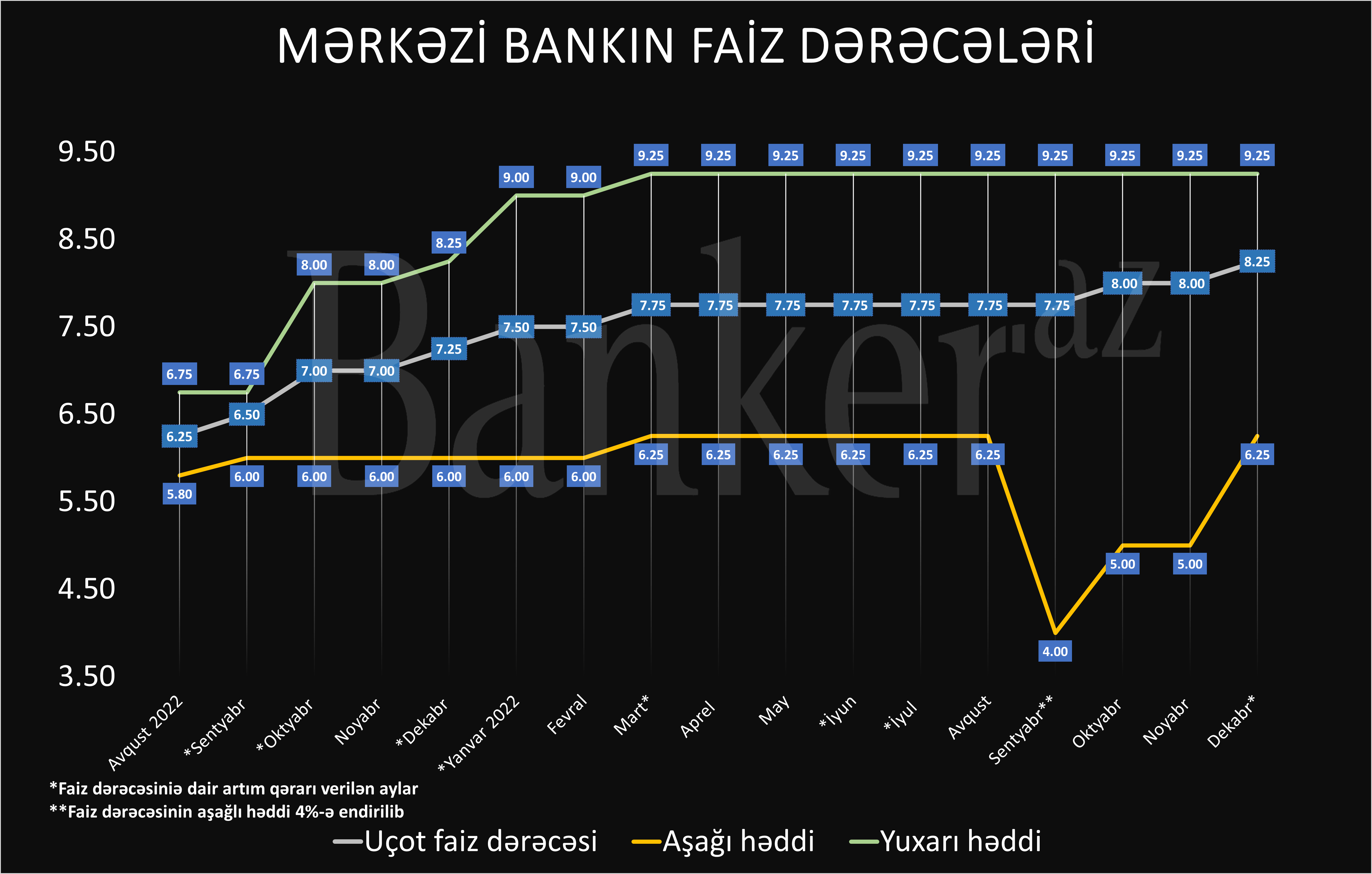

Azərbaycan Mərkəzi Bankı da pandemiyaya qədər iqtisadiyyata stimul əlaməti olaraq faizləri (hətta həmin dövrdə ölkə başçısı da buna dair çıxışlar etmişdi) endirməyə başladı. 2019-2021-ci illərdə AMB uçot faiz dərəcəsini 300 bənd endirməklə 9.25%-dən 6.25%-ə endirdi. Lakin 2021-ci ildə AMB-nin planları dəyişdi və faiz endirimləri ilə bağlı fasilə verməli oldu.

Uzun müddətdir Azərbaycanda tətbiq edilən uçot faiz dərəcəsi aləti aşağı-yuxarı dəyişdirilsə də, bu, bazar tərəfindən olduqca zəif reaksiya ilə qarşılanırdı. 2022-ci ilin aprelindən AMB-nin İdarə Heyətinin sədri kimi fəaliyətə başlayan Taleh Kazımov oktyabr iclasında bildirmişdi ki, Azərbaycanda artıq uçot faiz dərəcəsi işə düşüb. O, faiz parametrlərindəki bu dəyişikliklərdən sonra nəhayət uçot faiz dərəcəsinin bazara təsirinin baş tutduğunu bildirdi.

Lakin hazırda kredit bazarındakı reallıq bir qədər fərqlidir. Məsələn, Mərkəzi Bankın 2022-ci ilin noyabrı üçün təqdim etdiyi “Yeni cəlb olunmuş müddətli depozit və yeni verilmiş kreditlər üzrə orta faiz dərəcələri” üzrə statistikada kredit bazarında soyuma olmadığı müşahidə edilir.

Sentyabrda ( AMB-nin sterlizasiya tədbirlərinin başladığı ay) ölkədə yeni cəlb edilmiş kreditlər üzrə faizlər manatda illik 17.16% idi. Bu göstərici noyabrda azalaraq 15.82%-ə düşdü.

Yerli banklarda apardığımız müşahidələr isə bunu deməyə əsas verir ki, banklar kampaniyalarla istehlak kreditlərini cəlbedici etməklə bu kreditləri az qala inflyasiya ilə eyni illik faiz dərəcələri ilə təklif edir. İpoteka kreditləri bazarında isə artım aşağı-yuxarı bir o qədər də hərəkət etmir.

Sual: Mərkəzi Bankın bazara təsiri alətlərinin (ehtiyat normaları, faiz dərəcəsi) tam təsirini nə zamandan görə biləcəyik?

AMB-dən cavab olaraq bildirilir ki, mərkəzi bankların faiz dəhlizi kredit və depozit faizlərinə birbaşa deyil, banklararası faizlər vasitəsilə müəyyən zaman intervalı ilə təsir göstərir.

“Ona görə də faiz dəhlizinin ötürücülüyünü gücləndirmək üçün ilk növbədə banklararası bazarı aktivləşdirmək və orada formalaşan faizlərə təsir göstərəcək alətləri tətbiq etmək tələb olunurdu. Faiz ötürücülüyünün effektiv olduğu ölkələrdə, adətən, mərkəzi bankın faiz dəhlizinin dəyişiminin kredit və depozit faizlərinə təsirləri 2 rübdən 8 rübədək vaxt aparır”- deyə, Mərkəzi Bank müddətlə bağlı sorğuya cavab verib.

Cavabda qeyd edilir ki, “Azərbaycan Mərkəzi Bankında 2022-ci ilin sentyabrından başlayaraq tətbiq olunan yeni əməliyyat çərçivəsi banklararası pul bazarının aktivləşməsinə imkan verib. Tətbiq olunan yeni pul siyasəti alətləri banklararası pul bazarında faizlərə təsir göstərməyə imkan verir. Təsadüfi deyil ki, cari ilin oktyabr və dekabr aylarında faiz dəhlizində edilən dəyişikliklər banklararası faizlərdə adekvat dəyişikliklərlə müşayiət olunub. Bu proses həm banklararası təminatsız bazarda (“Blumberq” ticarət sistemi vasitəsilə), həm də təminatlı (REPO) bazarda bağlanan əqdlər üzrə baş verib. Məsələn, Blumberqdə 1 günlük əməliyyatlar üzrə orta faizlər sentyabrda 2.9% olduğu halda, noyabrda 3.5%, dekabrda isə 3.7% təşkil edib. Bu da pul siyasətinin faiz kanalı ilə transmissiyasının birinci həlqəsinin müəyyən dərəcədə aktivləşdiyini deməyə əsas verir. Yeni əməliyyat çərçivəsi gəlirlik əyrisinin formalaşmasına da müsbət təsir edib. Dekabrda orta hesabla gəlirlik 28 günlük notlar üzrə 4.69%, 84 günlük notlar üzrə 5.31%, 168 günlük notlar üzrə 6.06%, 252 günlük notlar üzrə 6.64% olub”.

Xatırladaq ki, Mərkəzi Bank sentyabrdan faiz dəhlizinin parametrlərində dəyişiklik edərək, faiz dərəcəsinin aşağı həddini 6.25%-dən 4.00%-ə endirib. Bununla da sterilizasiyanın daha da “aqressiv” aparılması üçün işə başlayıb. Həmçinin, hər həftəyə 120 mln. manat not emissiya etməklə bazardan pul yığmağa başlayıb.

İndi AMB bildirir ki, pul siyasəti çərçivəsinin təkmilləşdirilməsi və maliyyə sektorunun dərinliyinin artması ilə tədricən faiz transmissiyasının növbəti mərhələsi olan bank-müştəri faizlərinə ötürücülükdə də yaxşılaşma gözlənilir: “Bank kreditləri üzrə faizlərin formalaşmasına Mərkəzi Bankın faiz dəhlizinin təsiri ilə formalaşan banklararası faizlərlə yanaşı cəlb edilən resursun dəyəri, inzibati xərclər, real sektordakı risklər, bankın gəlir marjası, bankların həyata keçirdiyi fərqli biznes-marketinq starategiyaları və risk idarə etməsi də təsir göstərir”.

Mərkəzi Bank uçot faiz dərəcəsini işə salmaq və eləcə də kreditləri bahalı etmək üçün sentyabrdan əvvəl – avqustda digər alətə əl atıb. Bu, Mərkəzi Banklardakı məcburi ehtiyat normalarıdır.

AMB hüquqi və fiziki şəxslərin vəsaitlərinin məcburi ehtiyat normasının manatda olan hissəsini 0.5%-dən 4.0%-ə, xarici valyutada 1.0%-dən 5.0%-ə qaldırdı. Noyabrın göstəricisinə görə, bankların məcburi ehtiyat normaları sentyabrın əvvəlində 210.1 mln. manat ekvivalentində ikən, bu göstərici noyabra qədər 1 341.6 mlrd. manat ekv.-ə çatdı.

Qeyd edək ki, məcburi ehtiyatlar kommersiya bankları tərəfindən cəlb olunmuş depozitlərin mərkəzi bankda məcburi saxlanılan hissəsidir. Məcburi ehtiyat norması qaldırıldıqda bank sisteminin kredit vermək qabiliyyəti məhdudlaşır və beləliklə, iqtisadiyyatda pul kütləsinin həcmi azalır. Mərkəzi Bank məcburi ehtiyat normasını azaltdıqda isə bunun əksi baş verir. Məsələn, bir fərd kommersiya bankına 1000 manat məbləğində əmanət qoyur və məcburi ehtiyat norması 1%-dir. Bu halda kommersiya bankı cəlb etdiyi məbləğin 1%-ni, yəni, 10 manatını Mərkəzi Bankda saxlamalıdır. Nəticədə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin hamısını deyil, 990 manatını kredit resursu kimi istifadə edə bilər. Mərkəzi Bank məcburi ehtiyat normasını 1%-dən 2%-ə qaldırdığı təqdirdə isə kommersiya bankı cəlb etdiyi 1000 manatlıq əmanətin yalnız 980 manatını kredit kimi verə biləcək.