Azərbaycan bank sektorunun maliyyə profili 2017-ci ildən bəri əhəmiyyətli dərəcədə güclənib və bu, dollarlaşmanın azalması və köhnə aktiv keyfiyyəti risklərindən kapitalizasiyaya təzyiqin azalması ilə dəstəklənib. Bu yaxşılaşma daha yaxşı kredit portfeli strukturu, daha sərt tənzimləyici nəzarət və maliyyə bazarının inkişafı ilə müşayiət olunub. Banker.az xəbər verir ki, bu barədə beynəlxalq reytinq agentliyi “Fitch Ratings” bildirir.

Reytinq agentliyi Azərbaycan hələ də MDB+ regionunda ən aşağı kreditləşmə səviyyələrindən birinə malik olmasını vurğulayıb.

Sektorun kreditlər/ÜDM nisbəti 2024-cü ilin birinci yarısının sonuna 20% təşkil edib.

Lakin bu, banklara öz biznes həcmlərini genişləndirmək və növbəti bir neçə il ərzində daha güclü gəlir əldə etmək imkanı verir.

“Biz sektor üzrə kredit artımının 2024-cü ildə 20%-ə çatacağını, sonra isə 2025-ci ildə 15%-ə qədər yavaşlayacağını proqnozlaşdırırıq”- deyə bildirilir.

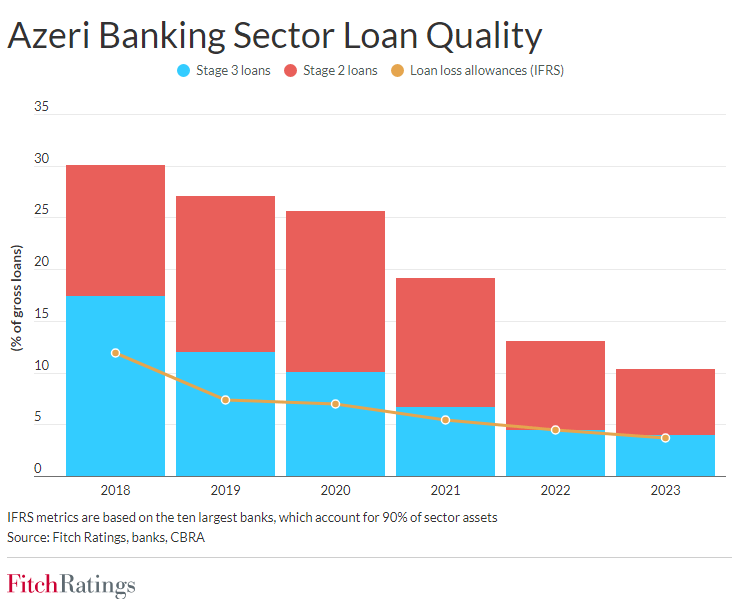

Agentlik əlavə edir ki, aktivlərin keyfiyyəti tarixən sektorun əsas zəifliyi olub.

“Bununla belə, 2018-ci ilin sonundan etibarən əlamətləri olan kreditlərin həcmi rekord səviyyəyə qədər azalıb. Bu, əsasən Beynəlxalq Bankın balansının qəti şəkildə təmizlənməsi və 2016–2023-cü illər arasında daha zəif və kiçik bankların bir neçə lisenziyasının geri alınması nəticəsində baş verib. Həmçinin, təkmilləşdirilmiş biznes mühiti və bankların iri həcmli uzunmüddətli və dollarlaşmış korporativ kreditlərə qarşı risk iştahasının azalmasını əks etdirir”.

Qeyd edilir ki, yerli banklar indi daha az riskli və daha gəlirli olan pərakəndə kreditləşməni hədəfləyir. Pərakəndə kreditlər 2024-cü ilin birinci yarısının sonunda sektorun kreditlərinin 58%-nə çatıb (2018-ci ilin sonu: 41%). Lakin Azərbaycan iqtisadiyyatının dövri xarakteri və struktur zəiflikləri səbəbindən korporativ seqmentdə kredit keyfiyyəti hələ də risk altında qalır. Çox sayda mavi fişkalı* (blue-chip) Azərbaycan şirkəti yoxdur və kiçik müəssisələrə kredit verilməsi onların zəif maliyyə şəffaflığı səbəbindən riskli qalır.

(*sabit gəlirlilik göstəricilərinə malik ən böyük, ən likvid və etibarlı şirkətlərin, habelə bu şirkətlərin özlərinin səhmləri)

Sektorun aktivlərinin keyfiyyəti möhkəm aktiv strukturu ilə dəstəklənir, kreditlər (xalis kreditlər 2024-cü ilin birinci yarısının sonunda ümumi aktivlərin 48%-ni təşkil edib) və əsasən yüksək keyfiyyətli olan qeyri-kredit aktivləri arasında balans mövcuddur.

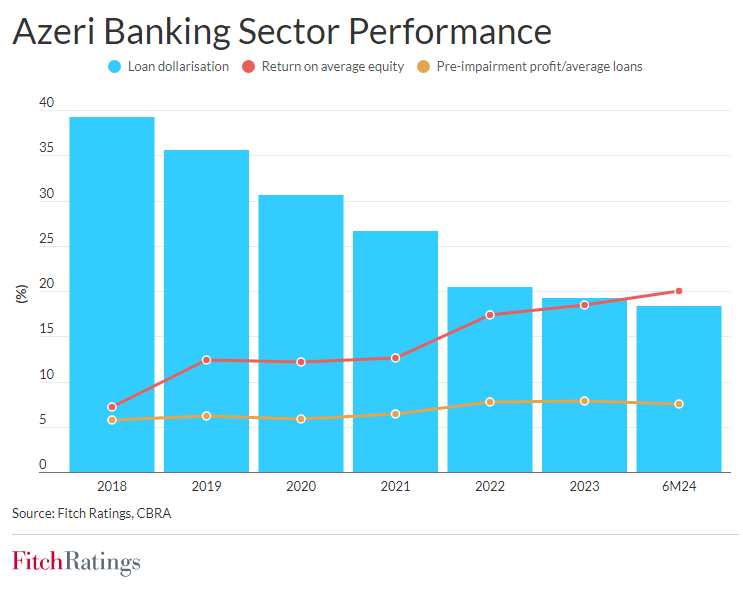

Pərakəndə kreditləşməyə artan diqqət və valyuta sabitliyinin uzun müddət davam etməsi kreditlərin dollarlaşmasını azaldıb, bu isə bank sektoruna mənfi təsir göstərirdi. Bundan əlavə, pərakəndə seqmentdə marjaların korporativ seqmentə nisbətən daha yüksək olması rentabelliyi artırıb. Agentlik sektorun orta kapitala gəlirlilik göstəricisinin növbəti bir neçə il ərzində 15%-dən yuxarı qalacağını gözləyir. Zərərdən əvvəl mənfəət (2024-cü ilin birinci yarısında: orta hesabla ümumi kreditlərin 7,5%-i) və birinci dərəcəli kapital nisbəti (2024-cü ilin birinci yarısının sonu: 14,9%) məqbul zərər-əritmə qabiliyyəti təmin edir.

Azərbaycan Mərkəzi Bankı (AMB) 2022-ci ildən etibarən tənzimləyici nəzarətini sərtləşdirir, xüsusən pərakəndə seqmentdə effektiv makroprudensial tədbirlər tətbiq edir və tənzimləyici çərçivəni gücləndirir ki, bu da bankların risk profillərinə müsbət təsir göstərib. “Fitch” hesab edir ki, tənzimləyici orqan artıq problemli aktivlərə yetərsiz ehtiyatlar ayırmağa və əlaqəli tərəf təsirlərinin qeydə alınmamasına daha az tolerant yanaşır. Agentlik yerli banklar üçün nəzərdə tutulan ‘bb’ əməliyyat mühiti balına mənfi düzəliş kimi ‘tənzimləyici və hüquqi çərçivə’ni çıxarıb.

2022-ci ilin sentyabr ayında AMB artıq likvidliyi idarə etmək qabiliyyətini artırmaq və uçot dərəcəsinin ötürülməsini yaxşılaşdırmaq üçün pul siyasəti alətlərini yenidən qurdu. Yerli banklar indi daha çox likvidlik idarəetmə alətlərinə malikdir və qısamüddətli banklararası bazar daha aktivləşib. Daxili maliyyə bazarındakı bu təkmilləşdirmələrə görə, “Fitch” həmçinin ‘maliyyə bazarının inkişafı’nı əməliyyat mühiti balına mənfi düzəliş kimi çıxarıb.

İki mənfi düzəlişin aradan qaldırılması və sektorun maliyyə gücündə nəzərəçarpacaq təkmilləşmə nəticəsində “Fitch” son zamanlar Azərbaycan banklarının əməliyyat mühiti balını ‘b+’ / müsbət-dən ‘bb-‘ / sabit-ə yüksəldib. “Fitch” həmçinin ölkənin ən böyük bankı olan ABB-nin (Azərbaycan Beynəlxalq Bankı) ‘BB-‘ / Müsbət-dən ‘BB’ / Müsbət-ə yüksəldib.