BANKER.AZ — Azərbaycan Mərkəzi Bankının İdarə Heyəti həftənin cümə günü – 21 iyun tarixində uçot faiz dərəcəsinə dair 2024-cü ilin dördüncü qərarını verir.

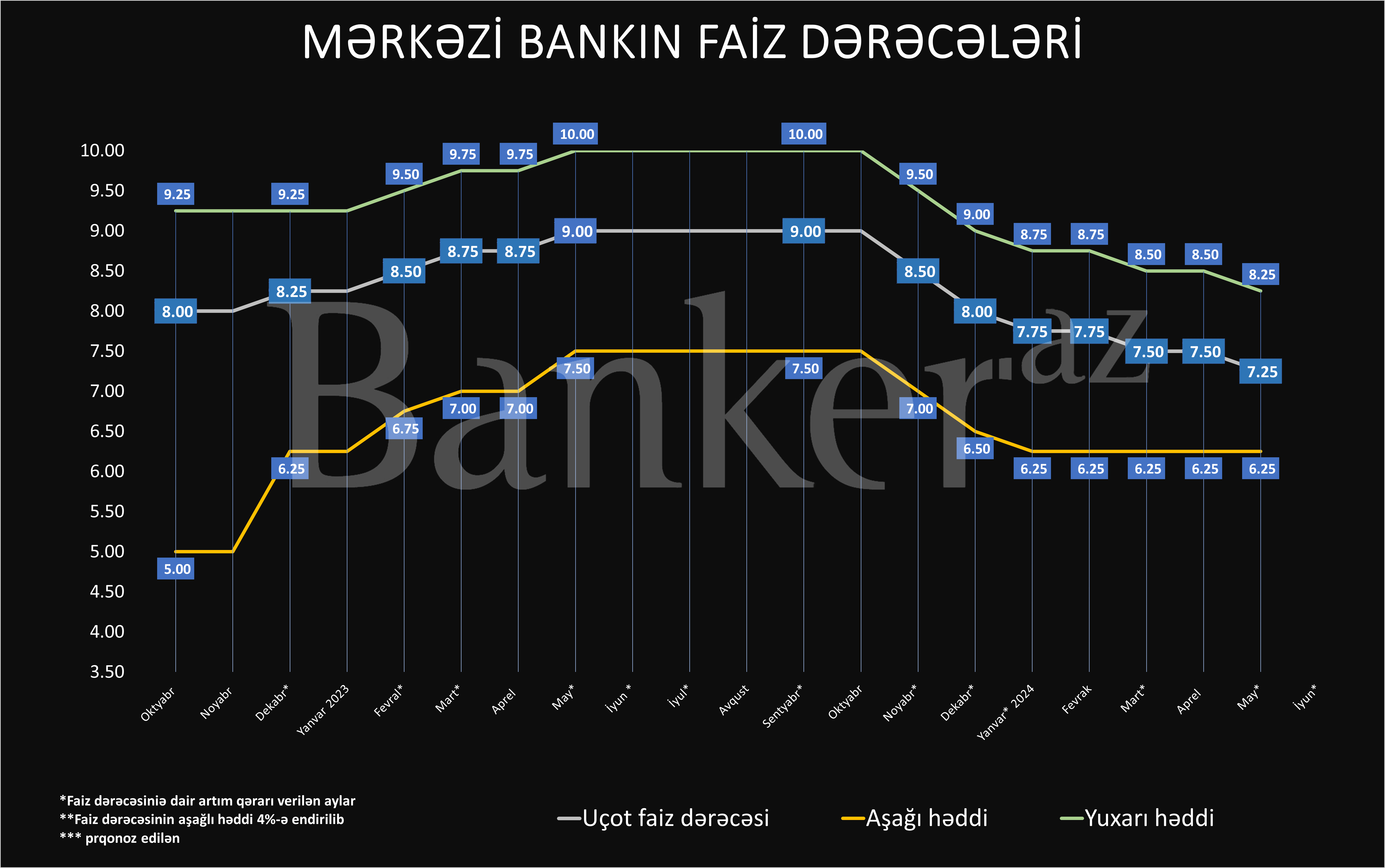

AMB 2023-cü ilin noyabrından ölkədə inflyasiyanın hədəf çərçivəsinə qayıtması ilə faiz dərəcələrini endirməyə başlayıb. 2023-cü ilin noyabrına qədər 9.00 faiz olan bençmark faizləri 2024-cü ilin mayına qədər olan iclasların hər birində 25 və 50 baza bəndi endirilməklə 7.25 faizə düşüb. Ümumilikdə faizlər dörd iclasa 175 baza bəndi endirilib. Bununla belə, 7%-in üzərində bençmark – uçot faiz dərəcəsi sərt monetar siyasət hesab edilir.

100 baza bəndi=1 faiz bəndi.

Son iclasda – 01 may 2024-cü il tarixində Mərkəzi Bankın İdarə Heyəti uçot dərəcəsinin 7.5%-dən 7.25%-ə, faiz dəhlizinin yuxarı həddinin 8.5%-dən 8.25%-ə endirilməsi, faiz dəhlizinin aşağı həddinin isə 6.25% səviyyəsində dəyişməz saxlanılması haqqında qərar qəbul etmişdir.

AMB son iclasda faiz dəhlizinin aşağı həddinin dəyişməz saxlanılmasını isə “banklararası faizlərin dəyişkənliyinin azaldılmasına” xidmət etdiyini bildirmişdi.

Mərkəzi Bank son iclasda bildirib ki, faiz dəhlizinin son parametrləri müəyyənləşdirilərkən onların banklararası pul bazarındakı faizlərə təsir potensialı da nəzərə alınmışdır.

Mərkəzi Bankın monetar siyasəti tənzimləyən qurum kimi 2022-2023-cü illərdə faizləri yüksəltməsinin səbəbi post-pandemiya və geosiyasi gərginliklər fonunda dünyada yüksələn inflyasiya və bunun ölkəmizə təsirini azaltmaq olub.

Faiz dərəcəsi borc bazarında pulun dəyəri rolunu oynayır. Pula olan tələb də faiz dərəcəsindən asılı olaraq dəyişir. Məsələn, faiz dərəcələri azaldığı zaman kreditlərə tələb artır, insanların banklara əmanət qoymaq meyili isə azalır. Bu zaman iqtisadi subyektlər daha çox kredit almağa meyil göstərirlər, əllərində olan nağd pulu isə xərcləməyə çalışırlar. Nəticədə məcmu tələb artır ki, bu da həm iqtisadi artıma və məşğulluğa, həm də inflyasiyaya artırıcı təsir göstərir. Faiz dərəcələri artdıqda isə kreditlərə tələb azalır, insanların banklara əmanət qoymaq meyili güclənir. Çünki əmanətlər üzrə faizlər nağd pulu saxlamağın (bank sektorundan kənarda yığım etməyin) “alternativ xərci”dir. Nəticədə iqtisadi subyektlər daha az kreditlər alırlar və qazandıqları pulun çox hissəsini xərcləməyərək yığıma yönəldirlər. Beləliklə, məcmu tələb daralır və inflyasiyanın azalması üçün şərait yaranır.

Mərkəzi Bankın 1 may iclasında son mesaj bu idi ki, monetar siyasət ilə bağlı növbəti qərarlar faktiki inflyasiyanın proqnozla müqayisəsindən, xarici və daxili mənşəli risk amillərinin dinamikasından asılı olacaq.

Həmin dövrdən sonra Azərbaycanda son illərin nadir hadisəsi baş verib. İnflyasiya aprel ayında illik 0.0%-ə düşdükdən sonra mayda 0.3% təşkil edib. Aylıq istehlak qiymətləri indeksi son iki aydır ki, deflyasiya ilə davam edir və bu da Mərkəzi Bankın hədəf götürdüyü 2%-6% diapazonundan xeyli aşağıdır.

Sonuncu iclasda Mərkəzi Bankın sədri Banker.az-ın “faizləri hazırkı sıfıra yaxın inflyasiya relyefində niyə daha “kiçik addımlarla” (məsələn 25 baza bəndi ilə) endirməsi” sualına cavab olaraq bildirib ki, İdarə Heyəti faizlə bağlı “ortamüddətli” proqnozlarla qərar verir.

Mərkəzi Banka görə, qarşıdakı dövrdə də makroiqtisadi göstəricilərin hərtərəfli təhlili davam etdiriləcək, ölkədə qiymət sabitliyini təmin etmək üçün bütün mövcud vasitələrdən istifadə ediləcək. İnflyasiya amillərinin tarazlıq səviyyəsi, inflyasiyanın cari dinamikası və pul siyasətindən kənar amillərin monetar şəraitə və məcmu tələbə təsiri faiz dəhlizi parametrlərinin yaxın perspektivdə dəyişməz saxlanılması ehtimalını yüksəldir.